1.はじめに

2019年10月1日より、消費税率の引上げ(8%から10%へ)がなされますが、消費税率引上げ後も経過措置として旧税率(8%)が適用される取引があります。今回はどのような取引について経過措置が設定されているのか具体的にみていくと共に、その前段階として適用税率の原則、及び施行日前後の取引の適用税率なども合わせて、計3回に分けてみていきたいと思います。

2.適用税率の原則

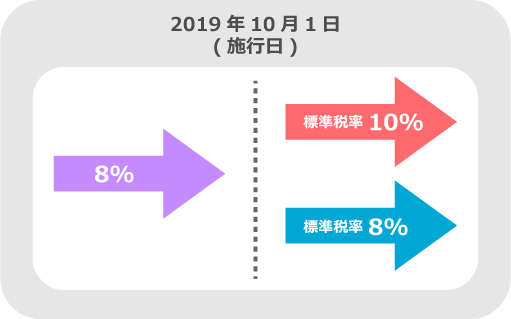

消費税率10%は、施行日(2019年10月1日)を境に適用されます。よって2019年10月1日以降に国内において行われる資産の譲渡等及び課税仕入れ等には消費税率10%が適用され、施行日前に国内において行われる資産の譲渡等及び課税仕入れ等には旧税率8%が適用されます。

10%への税率引上げに伴い、低所得者への配慮の観点から、酒類・外食等を除く飲食料品や定期購読契約に基づく週2回以上発行される新聞は、軽減税率8%の対象となります。

3.施行日前後の取引に係る適用税率

①施行日前に売買契約した商品が施行日以降に引き渡された場合

売買契約が施行日前であっても、商品の引渡しの日が施行日以降である場合には、新税率10%が適用されます(経過措置が適用されるものを除く)。

新税率10%は、施行日以降に国内において行われる資産の譲渡等に対して適用されるため、あくまで新税率10%の基準は契約の日ではなく、資産の譲渡等が行われた日となるためです。

②施行日前に予約を受けて施行日以降に役務の提供を行う場合

予約の日が施行日前であっても、利用日(役務の提供)が施行日以降である場合には、新税率10%が適用されます。これは施行日前に代金支払が完了していても同様です。

飲食店の予約、予約制の美容室、ホテル、旅館、宴会場などが該当するケースです。

③施行日を含む1年間の役務提供を行う場合

役務の提供が完了するのは、施行日後となるので、原則的には新税率10%が適用されます。但し、契約又は慣行により、1年分の対価を収受することとしており、中途解約時の未経過部分について返還の定めがない契約において、事業者が継続して当該対価を収受したときに収益計上している場合には、施行日の前日までに収益計上したものについては旧税率を適用してもよいとされています。

④施行日前後の返品等

いったん課税売上又は課税仕入を計上したものの、その後返品や値引き、割戻しなどが行われた場合、売り手側では販売価額に基づいて計算される消費税額を減額、買い手側でも仕入価額に基づいて計算される仕入控除税額を減額することになります。その際、返品等の金額に係る消費税額を、返品等が行われた日の属する課税期間の消費税額から控除する必要があります。

この点、施行日前に販売又は仕入した商品等について、施行日以降に返品等が行われた場合には、旧税率8%を用いて控除税額を計算します。この場合、請求書等に適用税率を明記し、当事者間で同じ税率により返品等の金額に係る消費税額を計算することとなります。一方、施行日以降に販売又は仕入した商品等について、返品等が行われた場合は、新税率10%を用いて控除税額を計算します。

⑤施行日以降に8%適用価額で取引した場合

施行日以降に行われた取引については、経過措置が適用されるものを除き、たとえ事業者間の合意の上で、旧税率8%の適用価額で請求等が行われたとしても、消費税額は新税率10%を適用して算出する必要があります。

レジスターの設定が間に合わず、旧税率の8%相当額の代金を受け取った場合や、自動車販売などで購入申込は施行日前に受けており、8%相当額の販売価格で合意されたが、納品が施行日後に遅延した場合も、施行日以降に資産の譲渡等が行われる取引である限り、消費税額は新税率10%で算出されます。よって旧税率適用で販売した場合は、差額分は売り手側の値引きとして処理することとなります。

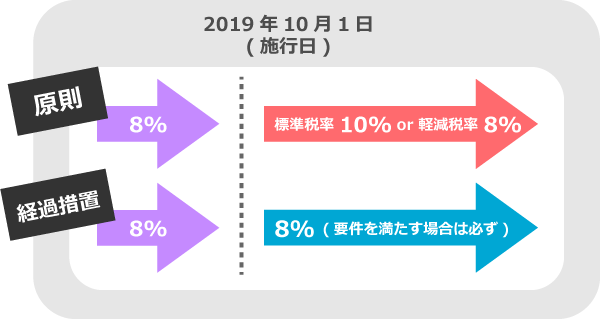

4.経過措置の適用

消費税率は、原則として全ての取引について施行日に引き上げられますが、取引の実態等を踏まえ、一定の取引については施行日以降の取引についても旧税率8%が適用される各種経過措置が設定されています。当該経過措置の適用については事業者の任意選択ではなく、各々の経過措置の要件を満たす場合は必ず旧税率の8%を適用しなければなりません。よって、経過措置が適用されるべき取引に新税率10%を適用した金額で請求等が行われた場合であっても、消費税額は旧税率8%を適用して算出しなければなりません。

5.おわりに

今回は2019年10月1日を施行日として消費税率が引き上げられることに伴い、今一度、適用税率の原則から、判断に迷う可能性がある施行日前後の取引の取扱い、経過措置の適用の概要について触れました。次回以降は具体的な経過措置の内容について、みていきたいと思います。