1.はじめに

2019年12月12日に、令和2年度税制改正大綱が公表されました。前々回より、税制改正大綱の中から、NISA制度の見直し、オープンイノベーション促進税制と順に取り上げてきました。今回も引き続き、税制改正大綱の中から、法人に関わる部分で注目度が高いトピック、かつ、中小企業にも影響する項目を4点に絞って見ていきたいと思います。

2.5G投資促進税制の創設

次世代の最大の資源となる「データ」を様々な分野・地域において利活用できる環境整備に向け、5G情報通信インフラの普及促進のための税制措置、いわゆる「5G投資促進税制」が創設されます。

5Gとは、「5th Generation」、第5世代移動通信システムの略称であり、1G、2G、3G、4Gに次ぐ無線通信システムです。5Gの特徴、イメージは以下の通りです。

5Gの特徴

| 特徴 | 活用例 | 従来との比較 |

|---|---|---|

| 超高速・大容量 | 8K動画配信など従来のスマホ端末の延長 | データ量100倍: 2時間映画を3秒でダウンロード |

| 超低遅延 | 遠隔医療(手術)、自動運転の実現 | 10分の1の遅延: 0.001秒でデータを伝達 |

| 多数同時接続 | スマート工場・スマート建設の実現 | 100倍の機器に同時接続: 1スペースで100台以上接続 |

また、5Gには全国5Gとローカル5Gがあり、全国5Gは通信事業者4社(NTTドコモ、KDDI、ソフトバンク、楽天モバイル)が、全国サービスとして提供するものを指します。一方のローカル5Gは、地域や産業の個別ニーズに応じて、地域の企業や事業体などが主体となって独自に構築する5Gシステムをいいます。ローカル5Gは、通信事業者によるエリア展開がすぐに進まない地域でも独自に5Gシステムの構築と利用が可能となり、通信事業者のサービスと比較して、通信障害や災害、ネットワークの輻輳(ふくそう)などの影響を受けにくいという利点もあります。

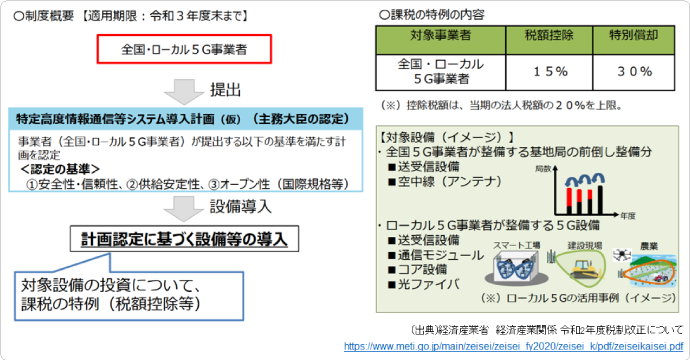

今回の5G投資促進税制は、5G情報通信インフラを早期に広く国民に普及させるための全国基地局の前倒し整備、及び地域活性化や地域の課題解決を促進するためのローカル5Gの整備を支援するものであり、全国5Gとローカル5Gの両方が対象とされています。具体的な制度内容は以下の通りです。

5G投資促進税制

| 対象 | 青色申告書を提出する法人で、一定のシステム導入(※1)を行う「特定高度情報通信等システムの普及の促進に関する法律(仮称)」の「認定特定高度情報通信等システム導入事業者(仮称)」に該当するもの |

|---|---|

| 要件 | 同法施行日から2022年3月31日までの間に、特定高度情報通信用認定等設備(※2)の取得等をして、国内にある事業の用に供した場合その他の場合 |

| 税制措置(選択適用) | ①特別償却 取得価額×30% ②税額控除 取得価額×15%(上限:法人税額×20%) |

※1

特定高度情報通信等システムの普及の促進に関する法律の認定導入計画(仮称)に従って実施される同法の特定高度情報通信等システム(仮称)の導入で、早期の普及を促すものであって供給の安定性の確保に特に資するものとして基準に適合することについて主務大臣の確認を受けたもの

※2

その法人の認定導入計画に記載された機械その他の減価償却資産で、一定のシステム導入のように供するための一定のもの

また、経済産業省より、制度の概要図が示されていますので、イメージの参考としてください。

(出典)経済産業省 経済産業関係 令和2年度税制改正について

https://www.meti.go.jp/main/zeisei/zeisei_fy2020/zeisei_k/pdf/zeiseikaisei.pdf

3.交際費等の損金不算入制度の見直し

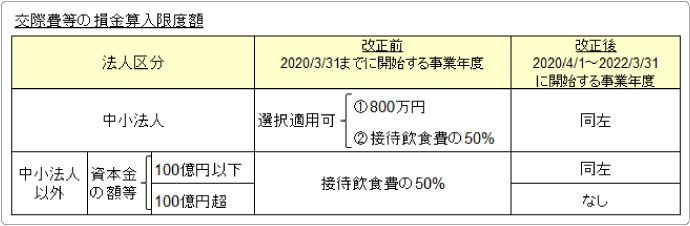

法人が支出した交際費等は原則として損金不算入ですが、特例として、中小法人については「定額控除限度額(年800万)」と「接待飲食費の50%相当額」とのいずれかの金額を損金算入することが可能とされています。販売促進手段が限られる中小法人にとって、交際費等は事業活動に不可欠な経費であることから、当該税制措置の適用期限が2年間延長され、2022年3月31日までとされます。

尚、一部の大企業においては、接待飲食費の特例(50%の損金算入)によって交際費が大きく変化している状況とは言えず、現預金の大幅な減少に寄与していないことから、資本金の額等が100億円超の大法人については、当該接待飲食費の特例の対象外とされました。交際費等の損金算入限度額について、改正前後で比較すると以下の表のようになります。

交際費等の損金算入限度額

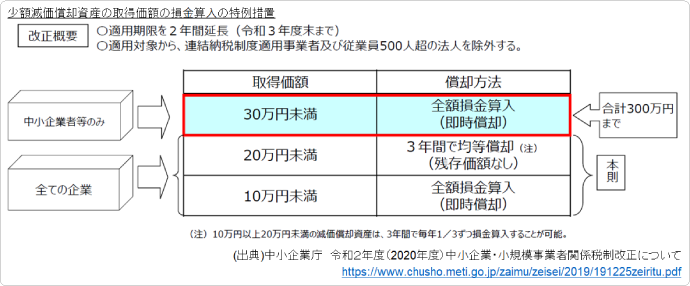

4.中小企業者等の少額減価償却資産の取得価額の損金算入の特例措置の延長

青色申告書を提出する中小企業者等である法人が、30万円未満の減価償却資産を取得した場合、合計300万円までを限度に、即時償却(全額損金算入)することが可能となる税制特例措置が2年間延長され、2022年3月31日までとされます。但し、対象法人について、連結法人を除外し、常時使用する従業員数を500人以下(現行:1,000人以下)とする見直しがなされます。

少額減価償却資産の取得価額の損金算入に係る税制措置の具体的内容については、以下に示す通りです。

少額減価償却資産の取得価額の損金算入の特例措置

(出典)中小企業庁 令和2年度(2020年度)中小企業・小規模事業者関係税制改正について

https://www.chusho.meti.go.jp/zaimu/zeisei/2019/191225zeiritu.pdf

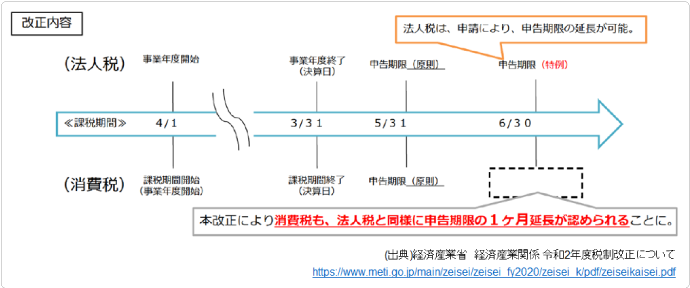

5.消費税の申告期限の延長の特例の創設

企業の事務負担の軽減に資するよう、消費税の申告期限を法人税と同様に1ヵ月延長する特例措置が創設されます。但し、当該特例措置は、法人税の申告期限延長の特例の適用を受ける法人が対象であり、消費税のみの期限延長は認められません。また延長された期間に係る利子税の納付が必要となります(2021年3月31日以降に終了する事業年度の末日の属する課税期間から適用)。

(出典)経済産業省 経済産業関係 令和2年度税制改正について

https://www.meti.go.jp/main/zeisei/zeisei_fy2020/zeisei_k/pdf/zeiseikaisei.pdf

6.おわりに

全3回に渡り、令和2年度税制改正大綱の中から、個人や法人にとって身近で影響があると思われるトピックについて、ご紹介させて頂きました。

今回の税制改正では、「人生100年時代」を迎える中で、家計の安定的な資産形成を促進すること、及び企業が保有する内部資金や技術を有効活用することに重点が置かれています。即ち、個人・法人共に、資産の流動性を高め、経済活性化のための資金循環を高めるといったねらいが汲み取れます。「投資」に関わる税制は、今後も大きな関心を集め、状況に応じて変化していくことでしょう。自分(自社)にとって有利な税制は積極的に活用できるよう、全3回のコラムを情報収集の際の参考にして頂ければと思います。