インボイス制度対策セミナー ~対策と業務効率化を両立~

2023年10月から導入されるインボイス制度は企業にとって大きな変換点となる制度です。

導入への対応はすぐにはできません。早めの情報収集と対応準備が重要です。

今回は、単に税制改正法対応するだけでなく、ペーパーレス化や業務効率化といった課題を同時に解決する方法についてご講演いただきました。

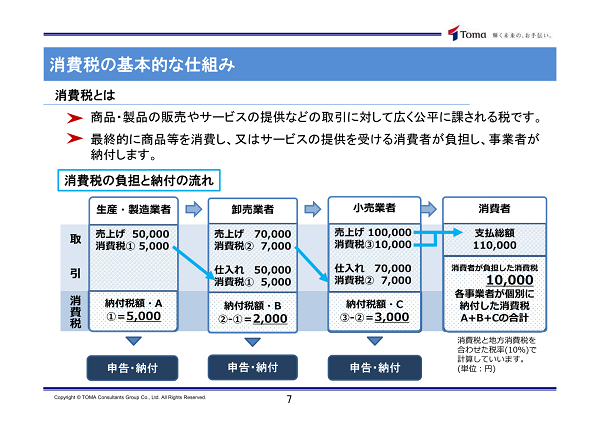

消費税の基本的な仕組み

消費税とは

消費税は間接税で、消費者が負担した消費税を事業者が預かって納付しますが、生産や流通等、商流の各段階の事業者が納付する税額の合計が消費者の負担額となるよう、消費税の累積を防ぐ仕組みとして仕入税額控除があります。現在、消費者が負担した消費税のうち推計数千億円が、消費税の納税を免除された免税事業者等の手元に利益として残っており、これを是正すべく、インボイス制度の導入が決定されました。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

消費者が負担する消費税額は国税部分と地方税部分(地方消費税)の合計で、現在、消費税率は標準税率10%と軽減税率8%の複数税率ですが、それぞれ国税と地方税の内訳が決まっています。

通常、売上高1,000万円以下の事業者は課税事業者となるか免税事業者となるか選択でき、現在、個人事業主等の多くが免税事業者です。

消費税額の計算方法等

消費税額は、課税売上げに係る売上税額から課税仕入れ等に係る仕入税額を控除して算出します。現行の仕入税額控除は区分記載請求書等保存方式で、複数税率の税率ごとに区分して記載された請求書等の保存が要件ですが、インボイス制度では、一定の要件を満たした適格請求書等(インボイス)の保存が要件となります。

インボイス制度(適格請求書保存方式)における変更点

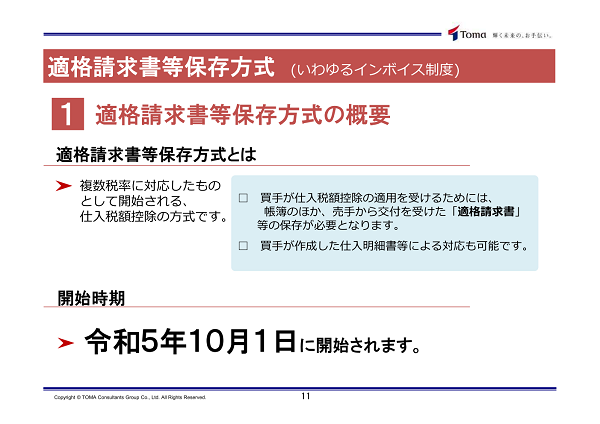

適格請求書等保存方式の概要

●適格請求書等保存方式とは

インボイス制度の正式名称は適格請求書等保存方式で、令和5年10月1日施行されます。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

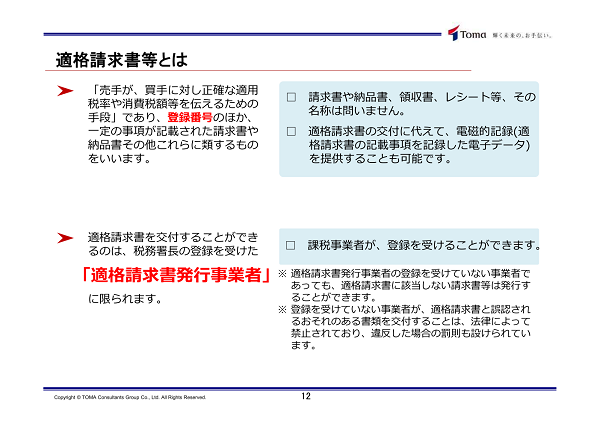

●適格請求書等とは

適格請求書等は、納品書、領収書など名称は不問で、電子データでの提供も可能ですが、登録番号等、一定の事項の記載が必要です。適格請求書の発行には適格請求書発行事業者の登録が必要ですので、未登録の方は必ずご登録ください。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

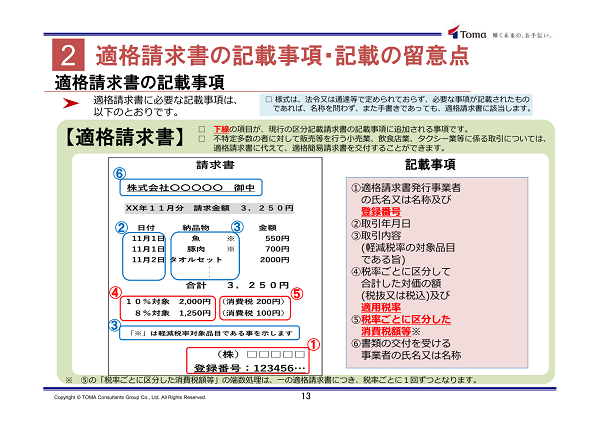

適格請求書の記載事項・記載の留意点

●適格請求書の記載事項

適格請求書には、区分記載請求書の記載項目に加え、適格請求書発行事業者の登録番号、適用税率、税率ごとに区分した消費税額の記載が必要です。依然、消費税額未記載の請求書を発行している事業者は要注意です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

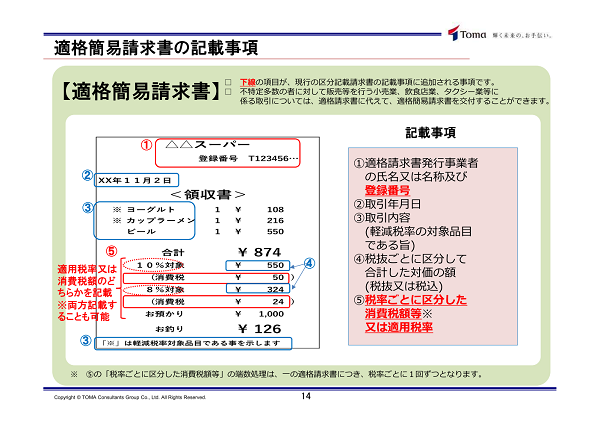

適格簡易請求書とは小売店等のレシートのことで、適格請求書への追加事項のうち適用税率と税率ごとに区分した消費税額等は、どちらかの記載でよいことになっています。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

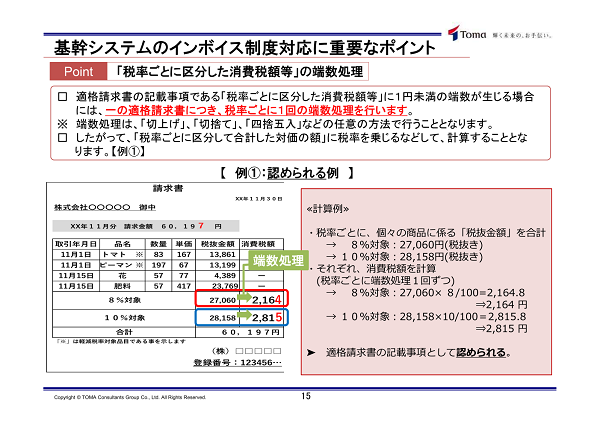

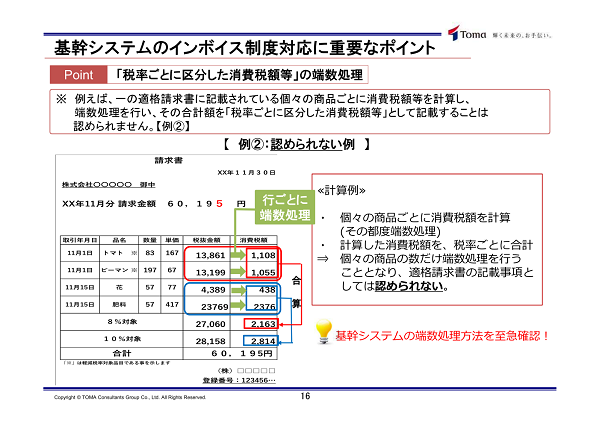

●基幹システムのインボイス制度対応に重要なポイント

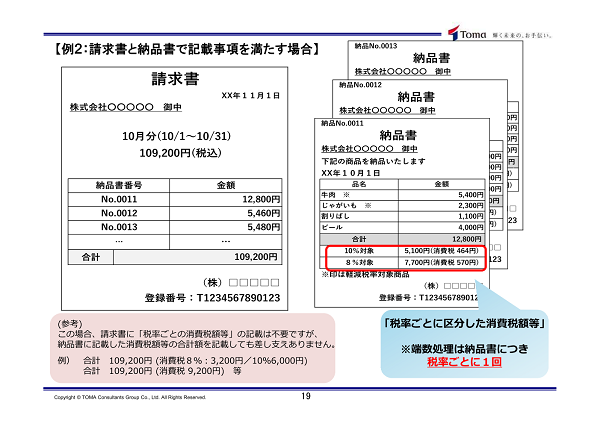

明細ごとに端数処理を繰り返すと税額が変わるため、インボイス制度の端数処理は、切上げ、切捨て、四捨五入の任意の方法で、1つの適格請求書につき税率ごとに1回しか行えません。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

インボイス制度に対応できるよう、基幹システムの端数処理方法を至急ご確認ください。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

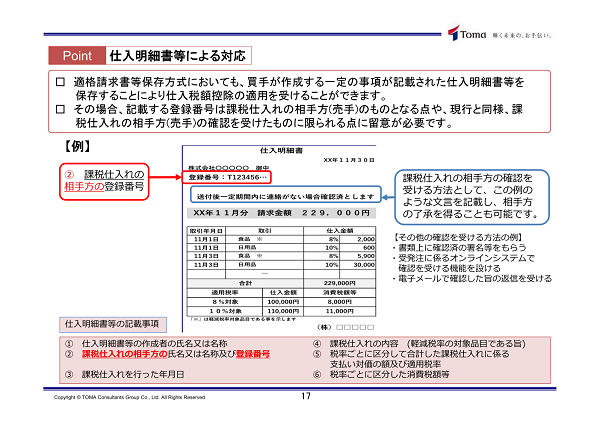

現行同様インボイス制度も、買手が発行する仕入明細書等の保存でも仕入税額控除が可能ですが、帳票に記載する登録番号は売手の番号なので、事前把握が不可欠です。売手の確認を受ける必要もありますが、設定した期限内に通知がない場合、確認済とする旨記載して売手の了承を得ることも可能です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

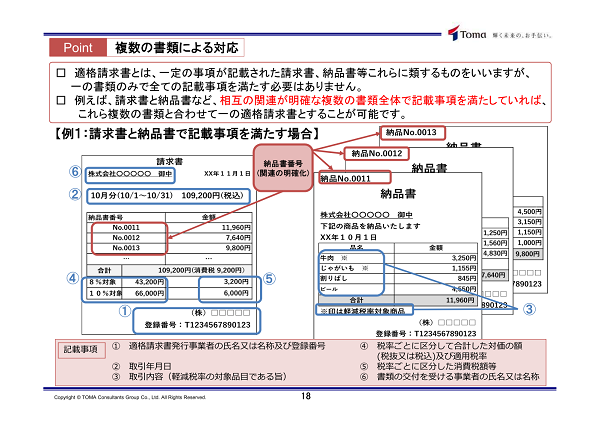

インボイス制度では、伝票番号等で書類相互の関連を明確にすれば、納品書に明細を記載、1カ月に1回、締め請求書を発行する等、全体で記載要件を満たす複数の書類を1つの適格請求書とすることが可能です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

請求書と納品書で記載要件を満たす場合、納品書単位で消費税の端数を処理し、請求書は納品書の税込金額の合計とすることが可能です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

●システム改修が間に合わないと何が不都合なのか?

システム改修が遅れ、適格請求書が発行できずに既存の請求書を発行した場合は、請求書を受領した得意先が仕入税額控除できず、値引きや取引停止を招きかねませんし、手作業で適格請求書を作成した場合や会計システムが他のシステムと仕訳連携している場合は、手入力等による作業コストの上昇、ミスの誘発、税金の修正申告のリスクもあります。システム会社の限界を想定し、余裕を持ってシステム改修の準備を進めてください。

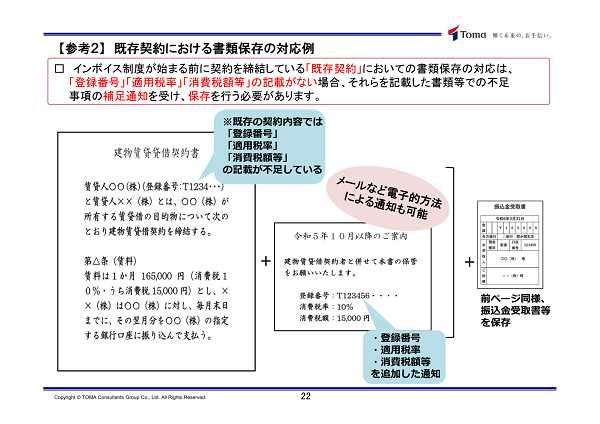

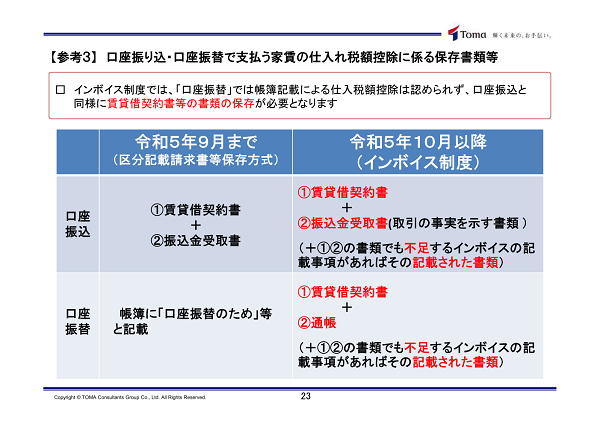

●家賃など請求書等の交付がないインボイス対応

事務所の賃貸借等、請求書が毎月発行されない取引では、登録番号、税率等、適格請求書の記載事項が記された契約書と、通帳または振込金受取書等の保存で仕入税額控除が可能です。インボイス制度施行後の新規の契約書に記載漏れがあれば必ず記載を求めてください。

インボイス制度施行時に契約済みの取引は、契約書を交わし直さなくても、書類やメール等で登録番号等の不足事項の通知を受け、保存すれば仕入税額控除が可能です。通知がない場合、督促して必ず受領してください。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

口座振込では賃貸借契約書と振込金受取書、口座振替では賃貸借契約書と通帳の保存が必要で、どちらも記載事項に不足があれば、その不足が記載された書類の保存も必要です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

●適格請求書に係る電磁的記録(電子インボイス)

Webサイトや電子メール等を通じた電子データでも適格請求書の提供は可能ですが、その場合は電子取引に該当し、電子取引は電子帳簿保存法(以下、「電子帳簿保存法」を「電帳法」という)の対象であるため、電子データで取引するには電帳法にも準拠する必要があります。電帳法が改正され(以下、改正後の電帳法のことを「改正電帳法」という)、電子取引のデータの電子保存が義務となりましたが、改正電帳法には2年間の宥恕(ゆうじょ)期間があり、最終期限の令和5年12月31日はインボイス制度の施行日と近いため、インボイス制度と改正電帳法に併せて対応する事業者が増えています。

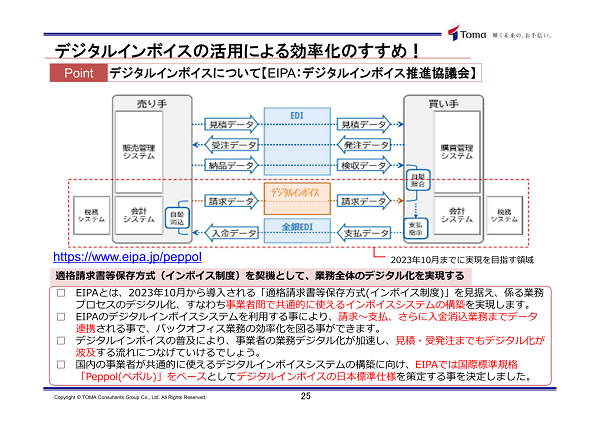

●デジタルインボイスの活用による効率化のすすめ!

電子インボイスはPDF等ですが、デジタルインボイスのファイル形式はCSV等、受領後そのまま活用できる形なので、請求から支払、入金データの消込等、データの連携が可能となり、生産性の向上が期待できます。インボイス制度が施行される令和5年10月からの運用を目指し、国際標準規格「Peppol(ペポル)」に合わせた仕様をデジタルインボイス推進協議会が整えていますので、日本のIT化の遅れを取り戻すためにも、デジタルインボイスを視野に入れた対応の検討をお願いします。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

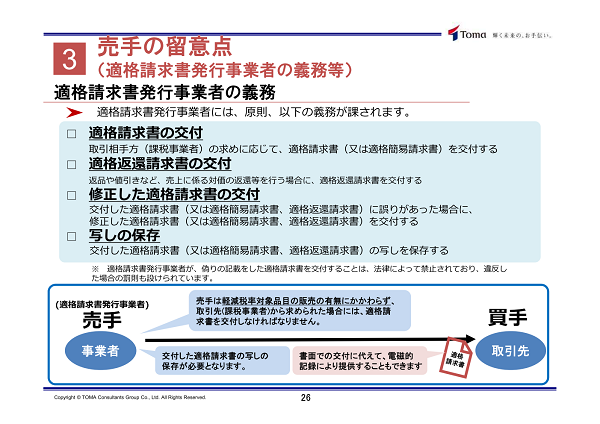

売手の留意点

●適格請求書発行事業者の義務

適格請求書発行事業者には、適格請求書の交付、返品や値引きが発生した場合の適格返還請求書の交付、修正した適格請求書の交付、写しの保存の義務があります。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

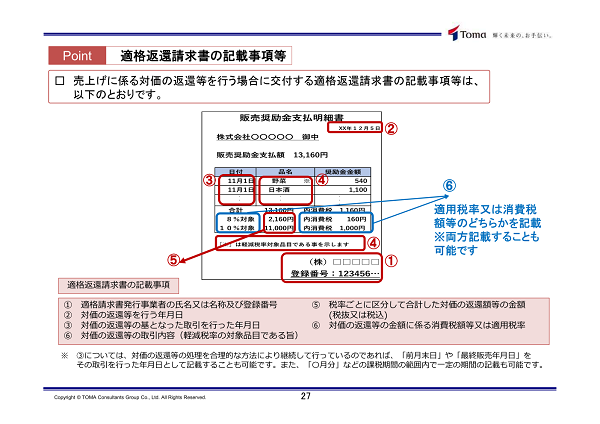

販売奨励金支払明細書等、売上げに係る返還等を行う際の適格返還請求書にも適格請求書と同様の事項の記載が必要です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

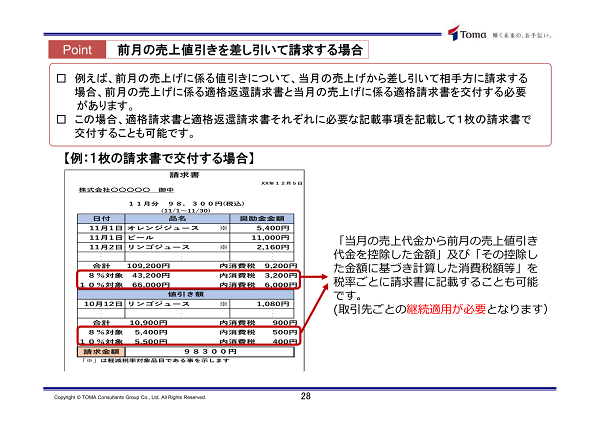

返還額を相殺し、当月の売上げから前月分の奨励金等を差し引いた請求も可能ですが、毎月、同様の形式での継続適用が必要です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

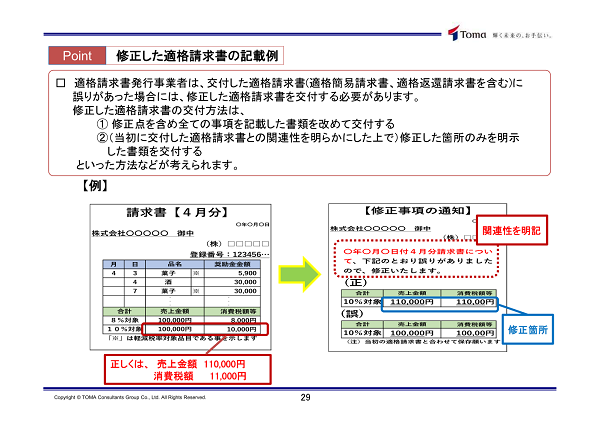

適格請求書に誤りがあり再発行が不可能な場合、修正した請求書として、誤りを修正した請求書全部の出し直しか修正点のみ示した書類の交付が必要で、修正点のみの通知では、当初の請求書の発行日と修正前後の内容等、当初の請求書との関連性の明記が必要です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

適格請求書発行事業者は発行した適格請求書の写しを7年間保存する義務がありますが、請求書と内容が同じなら一覧表や明細表等の保存で差し支えありません。業務システム等で作成、出力して交付した請求書は、改正電帳法で事前申請が不要となったため、明細の履歴が残り再出力が随時可能な状態であれば、電子データでの保存も可能です。この制度を活用し、ぜひ電子データでの保存を進めてください。

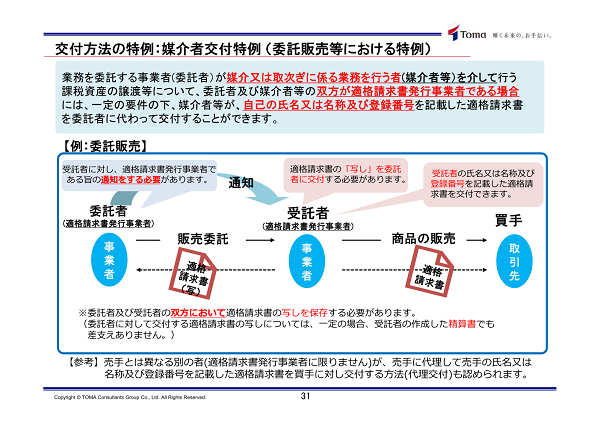

●交付方法の特例:媒介者交付特例(委託販売等における特例)

販売元の委託を受けて商品を販売する場合にAmazonなどのECモールや百貨店等の受託者が買手に発行する請求書等には、販売元である委託者の登録番号等の明記が必要です。今後、会社として委託販売の買手となる場合、明細ごとに登録番号が異なる請求書等を受領する可能性がある点、免税事業者が出品したものを買うと仕入税額控除が受けられない点は、要注意です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

●交付義務の免除

次のものは適格請求書の交付義務が免除されます。

①公共交通機関の3万円未満の運賃。

②卸売市場で取引される生鮮食品等。

③農業協働組合等が複数の生産者から販売を委託され、生産者が特定できない形で取引される農林水産物。

④自動販売機で販売している3万円未満のもの。

⑤ポストに出した郵便物の切手代。

買手の留意点

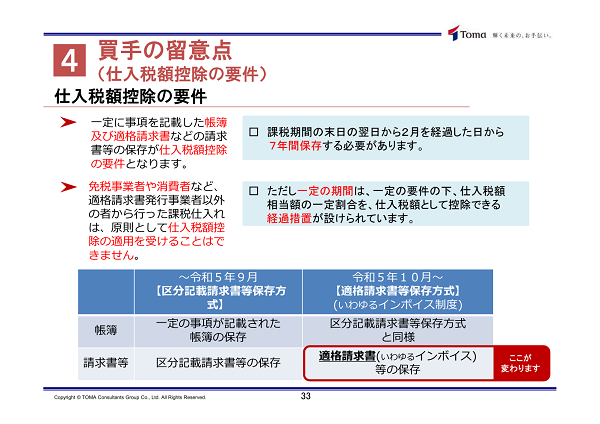

●仕入税額控除の要件

買手が仕入税額控除の適用を受けるには、請求書等を受領し、7年間保存する必要があります。経過措置はありますが、適格請求書発行事業者以外からの課税仕入れは基本的に仕入税額控除が適用されませんので、特に一人親方への依頼等が多い事業者は、対策を検討する必要があります。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

●保存が必要となる請求書等の範囲

買手の仕入税額控除の要件として保存が必要な請求書等とは、売手が交付した適格請求書または適格簡易請求書、買手が作成する仕入明細書等、卸売市場等において受託者から交付を受ける取引内容などが記載された書類等で、電子データでも差し支えありません。

●帳簿のみの保存で仕入税額控除が認められる場合

次のように請求書等の受領が困難な取引は、帳簿のみの保存で仕入税額控除が可能です。

①公共交通機関での3万円未満の運送、自動販売機による3万円未満の販売、ポストに出した郵便物の切手等、交付が免除されている取引。

②入場券等、使用の際に回収される取引。

③古物商などが扱う中古品等の取引。

④取引を本業としている事業者が売買する再生資源等の取引。

⑤旅費規程がある等、通常必要と認められる出張旅費、宿泊費、日当、通勤手当。

●その他の現行(区分記載請求書等保存方式)との相違点他

現行方式と異なり、インボイス制度では、軽減税率の対象品目の旨等、受領者による記載漏れの追記は不可で、修正した請求書等の発行が必要です。

簡易課税制度を選択した場合は、年間の売上げに税率を掛けて消費税額を算出するため、適格請求書の保存は仕入税額控除の要件ではありません。

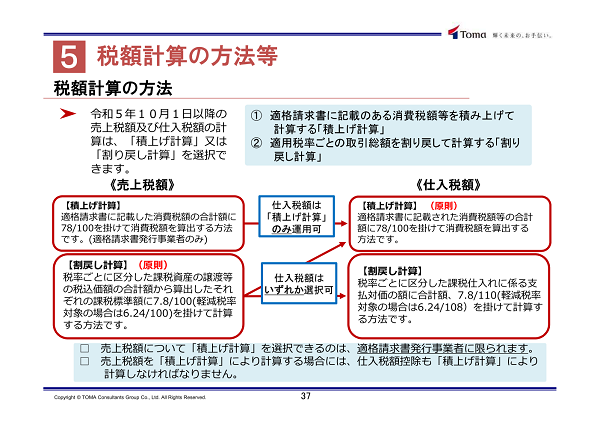

税額計算の方法等

●税額計算の方法

消費税額の計算方法には、取引ごとの消費税額を足していく積上げ計算と、年1回、消費税の申告時に税込の売上額や仕入総額に税率を掛けて計算する割戻し計算があります。

売上税額の計算は割戻し計算が原則で、積上げ計算を選択すると仕入税額も積上げ計算しか選択できませんが、積上げ計算はレシート単位で端数処理を行うため、レシートの発行件数が多く、レシートごとに切捨てで端数処理して積み上げるほうが税額が少なくなる小売業者等が選択する場合があります。計算方法は、しっかり吟味して選択してください。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

●免税事業者等から課税仕入れに係る経過措置

免税事業者等から課税仕入れしても適格請求書を受領できず、仕入税額控除ができません。令和5年10月1日から3年間は80%、次の3年は50%、控除可能、以降は控除不可となる経過措置はありますが、近々20%控除できなくなることを踏まえ、特に免税事業者の利用などが多い企業等は、すぐに対策を検討してください。

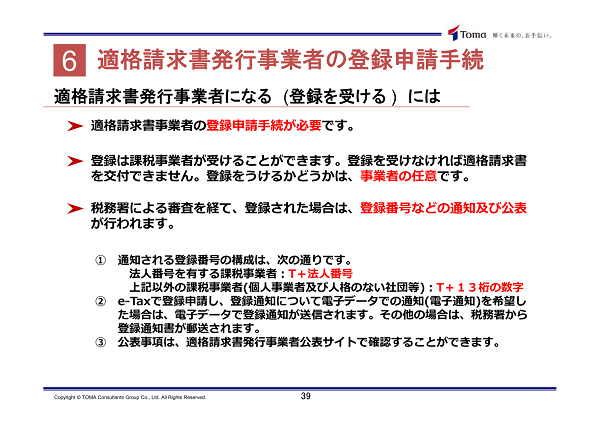

適格請求書発行事業者の登録申請手続

●適格請求書発行事業者になる(登録を受ける)には

適格請求書発行事業者の登録申請手続が済んでいない方は、すぐ行ってください。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

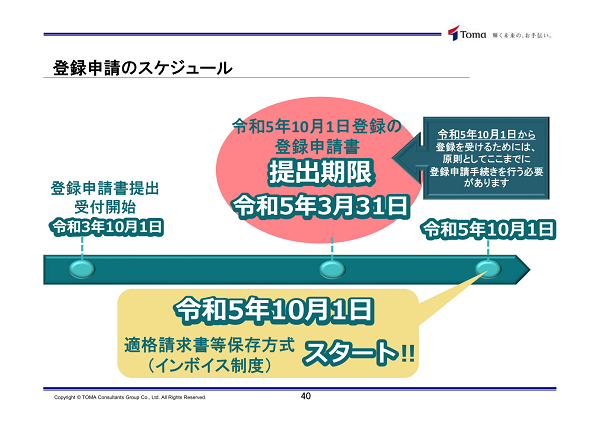

●登録申請のスケジュール

令和5年10月1日から適格請求書発行事業者の登録を受けるための申請の提出期限は令和5年3月31日です。厳守してください。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

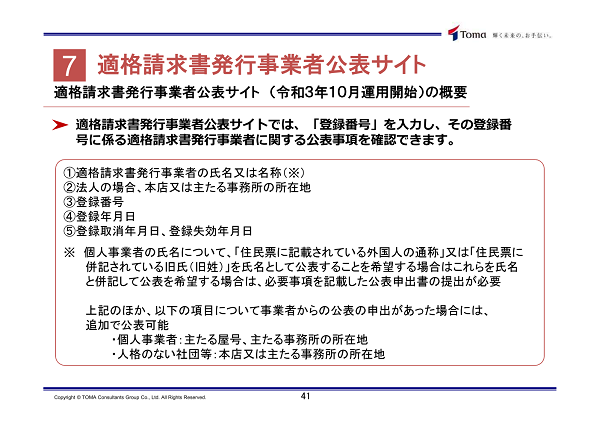

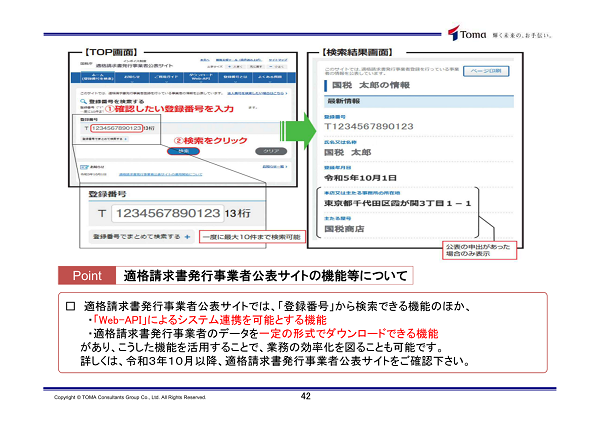

適格請求書発行事業者公表サイト

●適格請求書発行事業者公表サイト(令和3年10月運用開始)の概要

適格請求書発行事業者として登録済みの企業は、国税庁の「適格請求書発行事業者公表サイト」で検索可能です。得意先が検索することを想定し、必ず登録してください。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

上述公表サイトでは、適格請求書発行事業者情報の登録番号による検索が可能です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

インボイス制度対応の正しい準備の進め方

インボイス制度対応の正しい準備の進め方

インボイス制度対応の準備を正しく進めるためのステップは次のとおりです。

1 対応プロジェクトの発足。

責任者や主要メンバーは経理部門に限らず、全社での取り組みが必要な場合もあります。

外部コンサルタント活用の要否もこの段階でご検討ください。

2 制度概要の理解・登録申請の手続き。

外部セミナーへの参加、社内勉強会の実施等が必要です。

3 受領・発行書類の棚卸の実施。

部門や事業ごとに書類の受領・発行方法が異なる場合、全社での棚卸による状況確認が必要です。

受領書類における免税事業者のリストアップも必ず行ってください。

4 使用システムの法対応の確認。

パッケージソフトを使用している場合、バージョンアップ情報はベンダーに積極的に働きかけて

確認してください。

委託開発や自社開発の場合は、システムの改修内容・改修スケジュールの確認が必要です。

5 課題一覧表の作成。

課題のリストアップと課題ごとの対応責任者や期限の決定、詳細スケジュールの作成と社内周知

は、早めの対応を念頭に行ってください。

6 対応施策の実行。

施策の実行と進捗(しんちょく)管理をし、最終的には対応マニュアルなどを整備して運用の研

修会等を実施してください。

電子帳簿保存法対応

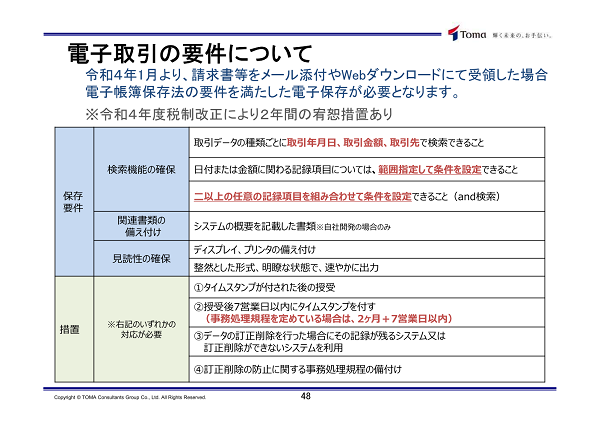

電子取引の要件について

改正電帳法が定める電子データの保存要件を満たすには、範囲指定による検索、and検索等の検索機能の確保とともに、訂正・削除の記録が残せる又は訂正・削除できないシステムの利用等、訂正・削除が管理できることが必要です。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

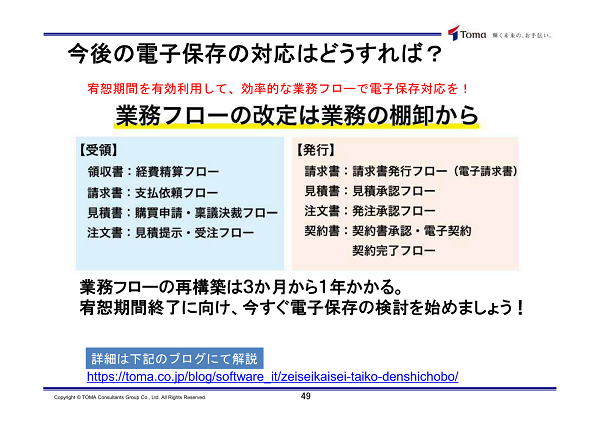

今後の電子保存の対応はどうすれば?

改正電帳法対応が業務フローの効率化につながれば、より有意義なものになります。受領した領収書の経費精算、請求書の発行等、受領、発行両方のさまざまなフローで電子化が可能ですから、システムの活用を念頭に業務フローを見直してみてください。

講演資料:「インボイス制度対策セミナー ~対策と業務効率化を両立~」より

電帳法・インボイス制度対応スケジュール

改正電帳法とインボイス制度への対応は、どちらもシステムの改修や新規システムの導入等が必要となる可能性があり、並行して検討することをお勧めします。令和4年9月頃を目標に、遅くとも年内には方針を決定してください。

取締役 中小企業診断士

持木 健太 氏

DX推進の総責任者として、テレワーク環境構築・ペーパーレス化・電子帳簿保存法対応・ビジネスモデルの再構築などで活躍中。企業の労働生産性向上や付加価値向上を目指して、中小企業から上場企業まで幅広く対応している。

【本セミナーレポートに関する免責事項】

当サイトへの情報・資料の掲載には注意を払っておりますが、

最新性、有用性等その他一切の事項についていかなる保証をするものではありません。

また、当サイトに掲載している情報には、第三者が提供している情報が含まれていますが、

これらは皆さまの便宜のために提供しているものであり、

当サイトに掲載した情報によって万一閲覧者が被ったいかなる損害についても、

当社および当社に情報を提供している第三者は一切の責任を負うものではありません。

また第三者が提供している情報が含まれている性質上、

掲載内容に関するお問い合わせに対応できない場合もございますので予めご了承ください。