2023年12月に閣議決定された令和6年度税制改正大綱は、急激な物価上昇を踏まえ、持続的な賃上げ支援のほか企業の資本蓄積の推進や生産性向上、グローバル化など、現代日本経済の課題を踏まえた内容となっています。公認会計士 前川研吾氏を講師に迎え、4つのテーマに整理して解説いただき、たいへんな好評を博した令和6年度税制改正大綱セミナー。本レポートでは、その全容をお伝えします!

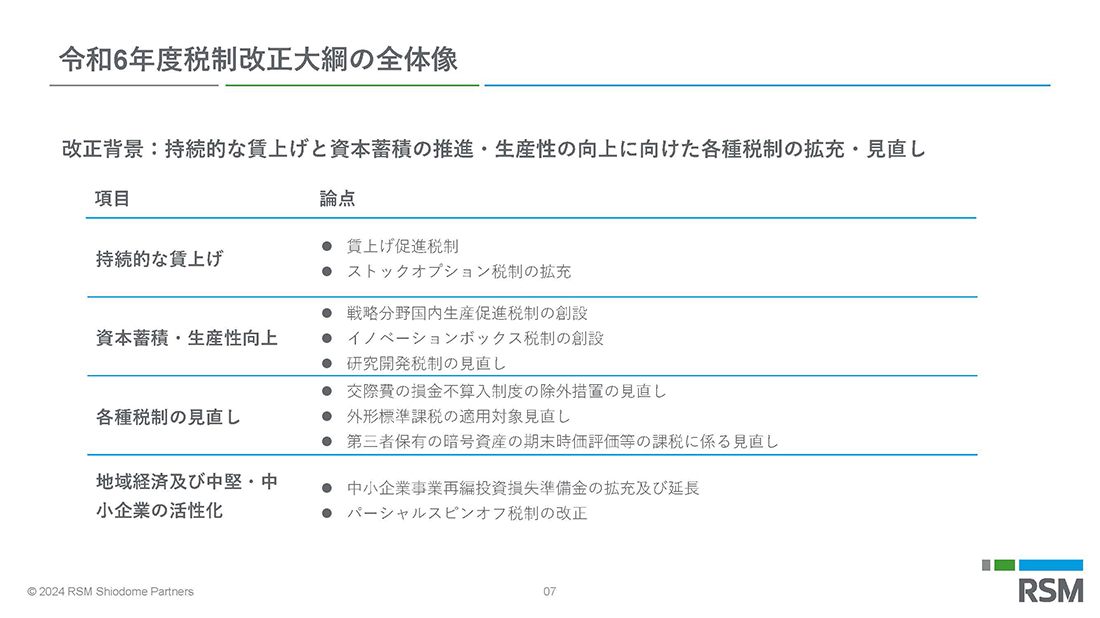

1.令和6年度税制改正大綱の全体像

令和6年度税制改正案にはわが国の経済が直面する課題に対応し、持続的な成長を実現するために重要な4つのテーマがあると考えています。

企業が従業員の生活の質の向上と消費活性化を目指す「持続的な賃上げ」、技術革新と国内生産基盤の強化を促す「資本蓄積・生産性向上」、公平で合理的な税制の構築と新しい経済環境に適応するための「各種税制の見直し」、そして「地域経済、中堅・中小企業の活性化」です。

講演資料:「令和6年度税制改正大綱セミナー」より

2.持続的な賃上げの実現

賃上げ促進税制

現在の物価上昇を上回る持続的な賃上げ実現を目指し、賃上げ促進税制における企業規模の判定基準が見直されました。従来の「大企業」と「中小企業」の区分に加え、従来「大企業」に分類されていた企業について、従業員数2,000人以下を基準として、新たに「中堅企業」という区分が設けられました。また女性活躍、子育て支援項目の上乗せ措置や中小企業における控除限度額を超える部分の5年間繰越制度が導入されます。

税額控除の詳細(大企業・中堅企業)

従来、資本金1億円以上の企業は全て「大企業」と分類されていました。この税制改正後は、従業員数2,000人以上の「大企業」とそれ以下の「中堅企業」とに分かれ、税額控除率が異なっています。

また控除率に関する上乗せ要件が改正され、「プラチナくるみん認定」、「プラチナえるぼし認定」、「えるぼし認定」が追加されました。

「くるみん認定」とは、積極的に子育て支援の取り組みを行っている企業に与えられる認定で、「プラチナくるみん認定」はさらに上位の認定です。この認定を取得するためには、育児休業の取得促進、短時間勤務制度などの柔軟な勤務体系の提供、育児に関する社内制度の充実、従業員の仕事と育児の両立支援に関する意識の向上などの項目につき、一定の基準を満たす必要があります。

「プラチナえるぼし認定」は、女性の活躍促進のために優れた取り組みを実施している企業に与えられます。認定を受けるためには、男女の採用比率の均等化、女性の長期就業の促進、育児や介護と仕事の両立支援、フレキシブルな働き方の推進、長時間労働の削減、女性管理職の比率の向上、キャリアアップ支援、多様なキャリアパスの提供といった評価基準を満たす必要があります。

これらの認定を受けることで控除率が増加するようになったほか、最大控除率が30%から35%に引き上げられています。

税額控除の詳細(中小企業)

中小企業に対しても、子育て支援の取り組みに関する「くるみん」や女性活躍推進に関する「えるぼし」が上乗せ要件として規定されています。また最大控除率が40%から45%に引き上げられました。

ストックオプション税制の拡充

ストックオプションは主にスタートアップ企業の人材確保及び従業員のモチベーションアップの手段としても用いられます。

従来の制度では証券会社との契約や専用口座を通じた株式管理という金銭的・時間的な負担がストックオプション制度の運用上のハードルになるという課題がありました。この税制改正では、発行会社が自ら株式管理ができるスキームが導入され、権利行使価額の上限が引き上げられます。

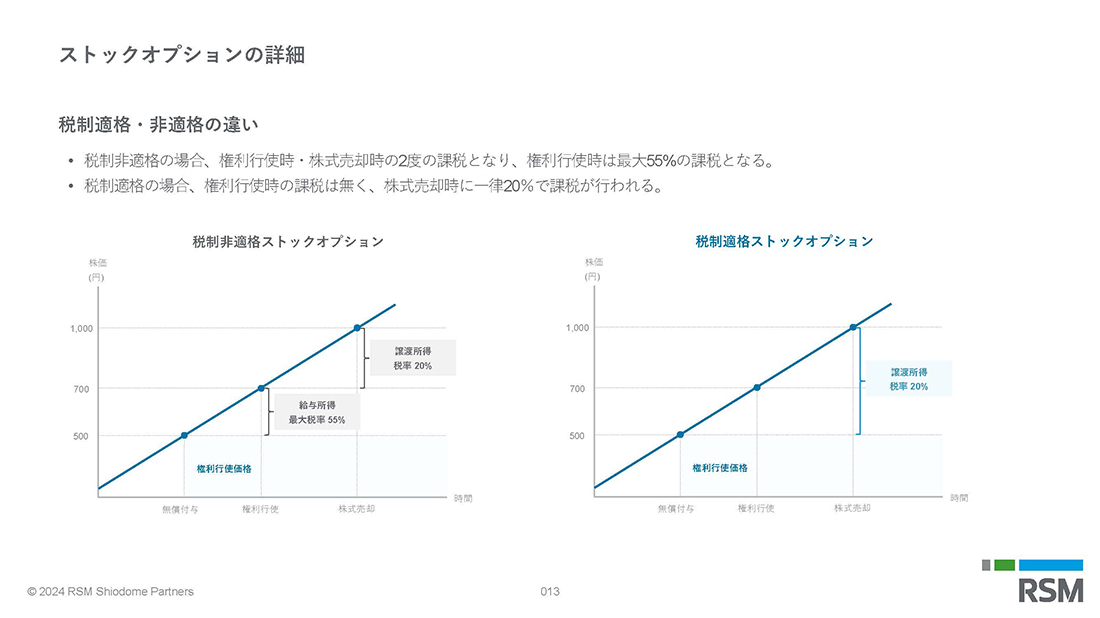

ストックオプションの詳細

ストックオプションには税制適格と税制非適格があり、その主な違いは権利行使時の課税の有無です。税制非適格の場合は権利行使時に最大55%、譲渡した際には約20%の課税がなされますが、税制適格の場合は、特定の条件を満たすことで、権利行使時には課税はなく、譲渡した際の約20%の課税で済みます。

講演資料:「令和6年度税制改正大綱セミナー」より

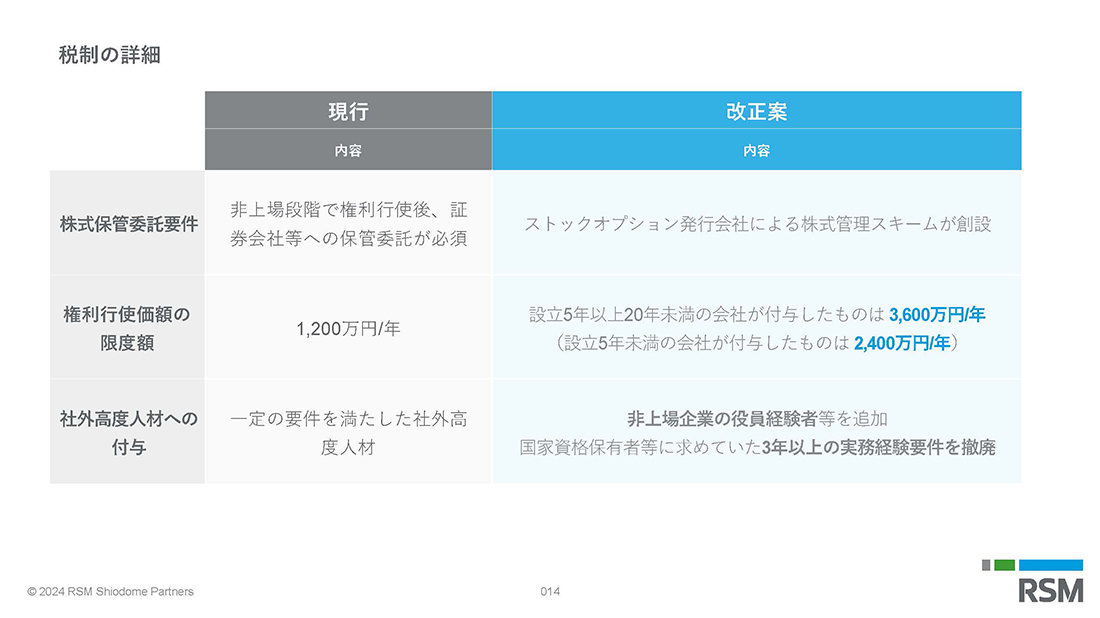

税制の詳細

ストックオプション税制は次の3点で大きく緩和されました。

株式保管委託要件の緩和で、発行会社による株式管理が可能なったこと、年間の権利行使限度額が一律1,200万円から設立5年未満の会社が2,400万円、5年以上20年未満の会社が3,600万円と大幅に引き上げられたこと、そして社外高度人材に関し、上場企業の役員は1年以上の実務要件に緩和、国家資格を有する専門家の実務要件は廃止、教授及び准教授、その他一定の実務経験のある者等が追加されたことが挙げられます。

講演資料:「令和6年度税制改正大綱セミナー」より

3.資本蓄積・生産性向上

戦略分野国内生産促進税制の創設

この税制は特に大規模な製造業など、初期投資が大きく生産コストが高い分野における支援措置のために創設されました。

企業が産業競争力強化法に基づく事業適用計画の認定を受け、国内で産業競争力基盤強化商品を生産するために取得した資産を使用して商品を生産した場合、その商品の販売数量の金額または資産取得価額に基づく金額のうち、少ない方の税額控除が可能となります。これにより企業は生産量を増やすインセンティブを持ち、生産投資の回収期間を短縮できる可能性があります。

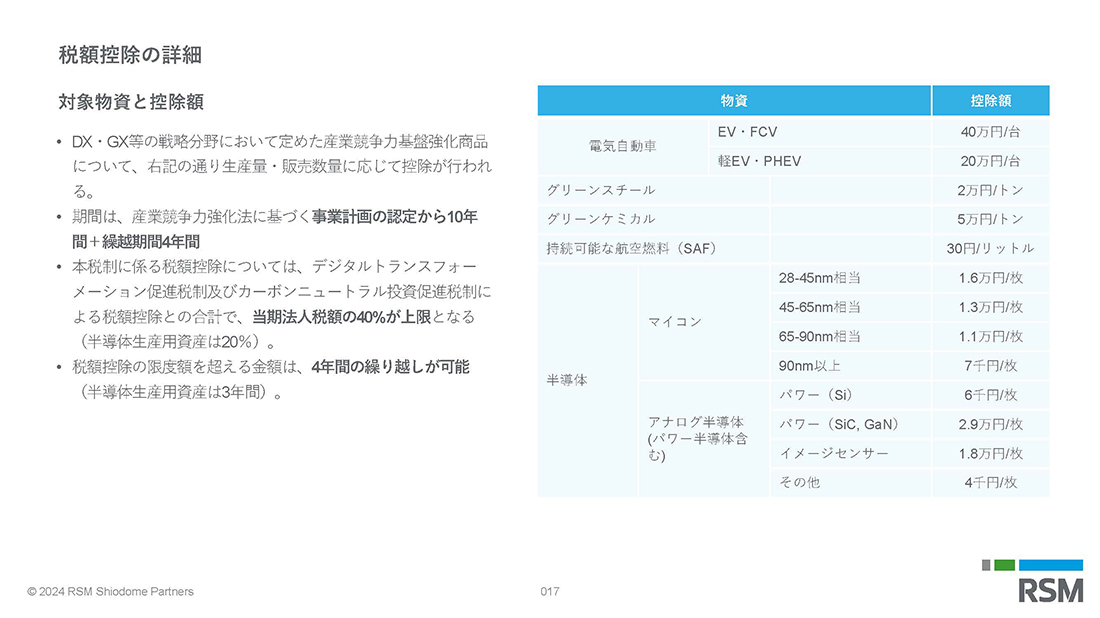

税額控除の詳細

この税制の詳細は、GX、DX等の戦略分野において、生産・販売量に比例し、法人税額を控除するというものです。対象分野は、電気自動車、グリーンスチール、グリーンケミカル、持続可能な航空燃料(SAF)、半導体の5つです。

グリーンスチールとは、製鉄プロセスでの炭素排出量を無排出または大幅削減の方法で生産された鉄鋼です。グリーンケミカルは化学製品の設計、製造、使用において環境への影響を最小限に抑えることを目指す化学の分野です。

控除が適用される期間は産業競争力強化法に基づく事業計画の認定から10年間及び4年間の繰越期間が設けられています。

この税額控除は、デジタルトランスフォーメーション促進税制やカーボンニュートラル投資促進税制による税額控除と合わせて適用されますが、その合計額は当期法人税額の40%、半導体生産用資産については20%が上限となります。

控除額が上限を超える場合、その超過分を4年間、半導体生産用資産は3年間の繰り越しが可能です。

講演資料:「令和6年度税制改正大綱セミナー」より

イノベーションボックス税制の創設

この税制は研究開発により生み出された成果を市場に投入し、実際の経済活動に結び付けるために創設されたものです。令和7年4月1日から令和14年までの事業年度で、青色申告法人が国内で行った研究開発に基づく特許権や、 AI、ソフトウエア著作権などの知的財産から生じる所得の30%に相当する金額を所得控除できることになります。

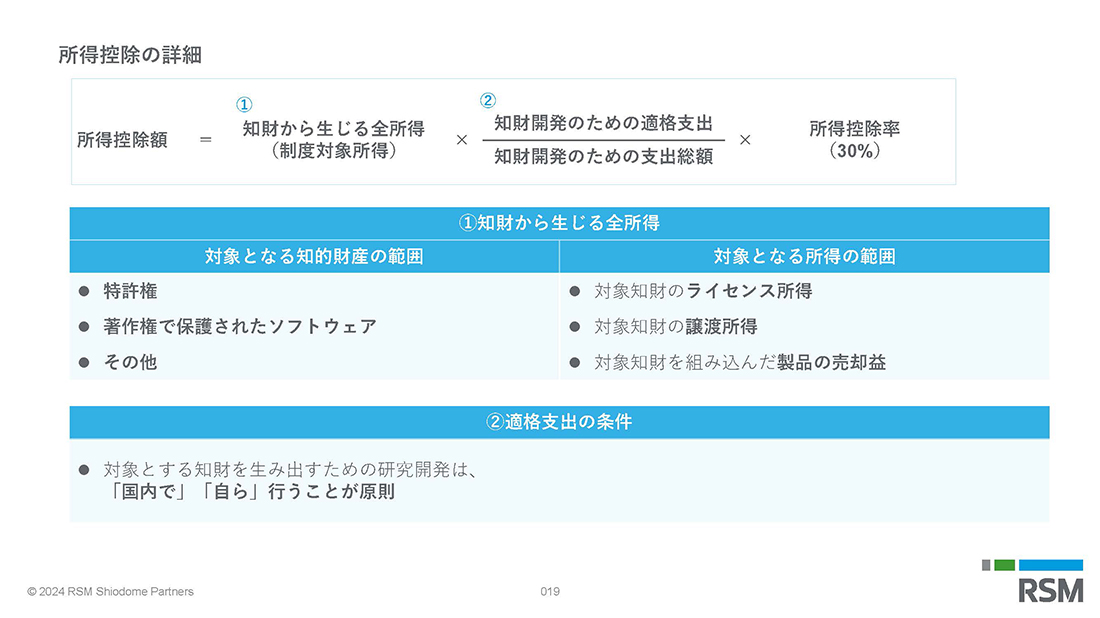

所得控除の詳細

所得控除額は知的財産から生じた所得に、国内で自ら行った適格支出となる割合を乗じ、所得控除率30%を乗じて計算します。対象となる所得の範囲は、対象知財のライセンス所得や譲渡所得、対象知財を組み込んだ製品の売却益が含まれます。

講演資料:「令和6年度税制改正大綱セミナー」より

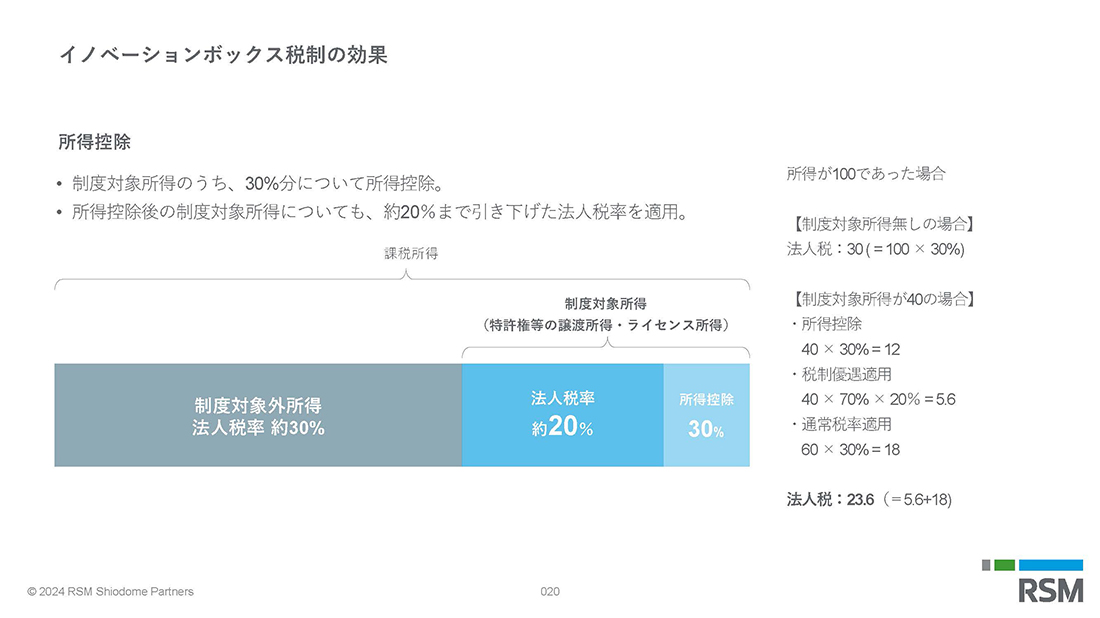

イノベーションボックス税制の効果

所得控除後の制度対象所得についても、約20%の法人税率を適用できます。イノベーションボックス税制の適用により、100の所得のうち30あった法人税が23.6にまで引き下げられるわけです。

講演資料:「令和6年度税制改正大綱セミナー」より

研究開発税制の見直し

研究開発税制の見直しは、研究開発活動を促進し、国内投資への意欲を刺激することを目的としています。

令和8年4月1日以降の事業年度から、国外事業所等を通じて行う事業に関わる試験研究費が税額控除の対象から除外され、また一般試験研究費に対する税額控除額が見直されます。

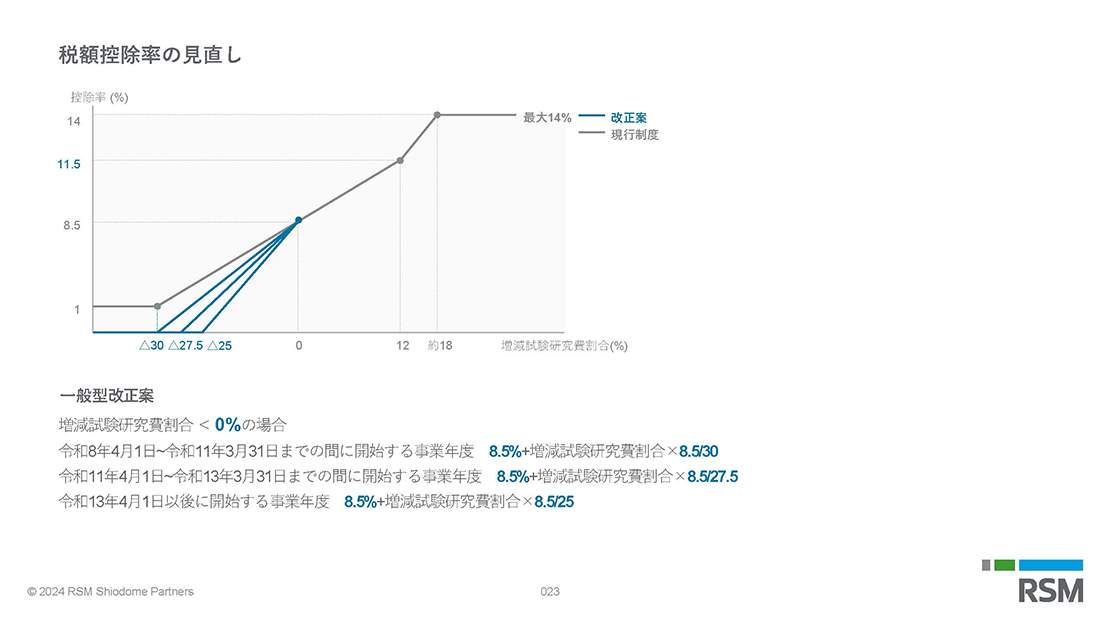

税額控除率の見直し

この税制は、投資を増加するインセンティブを強化する目的で見直されたもので、増減試験研究費がマイナスになると控除率がどんどん低下していき、控除率の下限は撤廃されることとなります。

講演資料:「令和6年度税制改正大綱セミナー」より

4.各種税制の見直し

交際費の損金不算入制度の除外措置の見直し

令和6年4月1日以降に発生する飲食料費は、現行の交際費の損金不算入制度を令和8年度末まで3年間延長されます。また損金算入が可能な飲食料費の上限を、1人あたり5,000円から10,000円へと引き上げます。

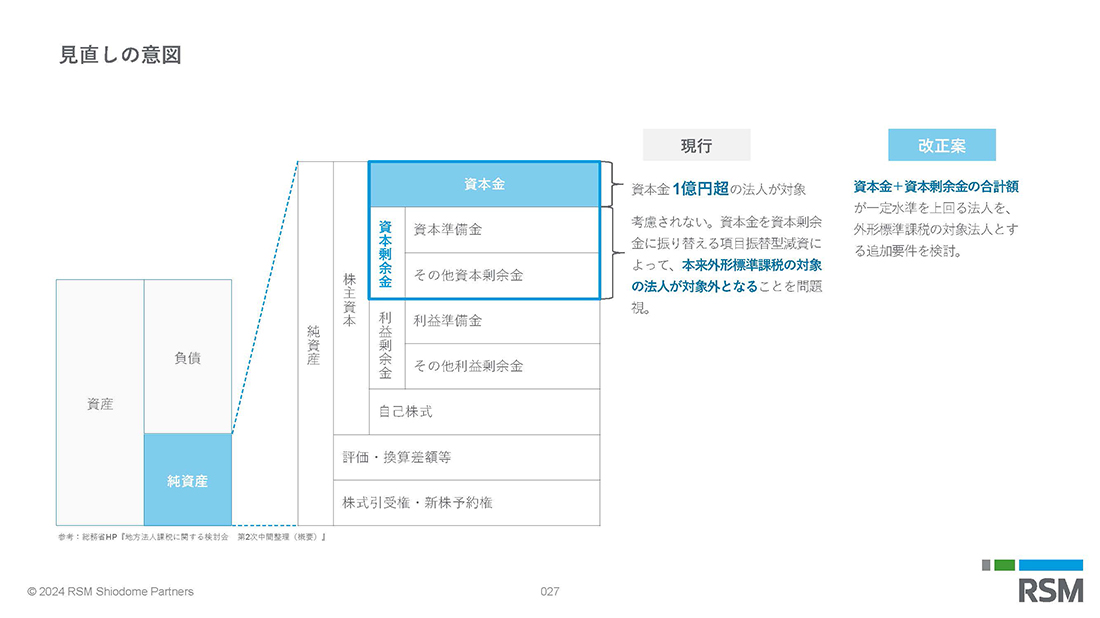

外形標準課税の適用対象見直し

資本金と資本剰余金の合計額が10億円を超える法人、及びその合計額が50億円超の法人の100%子法人等に対し、外形標準課税が見直されます。

見直しの意図

改正案では、資本金と資本剰余金の合計額で判断することから、減資により資本金の金額を減らしても、外形標準課税の適用を逃れることができなくなります。

講演資料:「令和6年度税制改正大綱セミナー」より

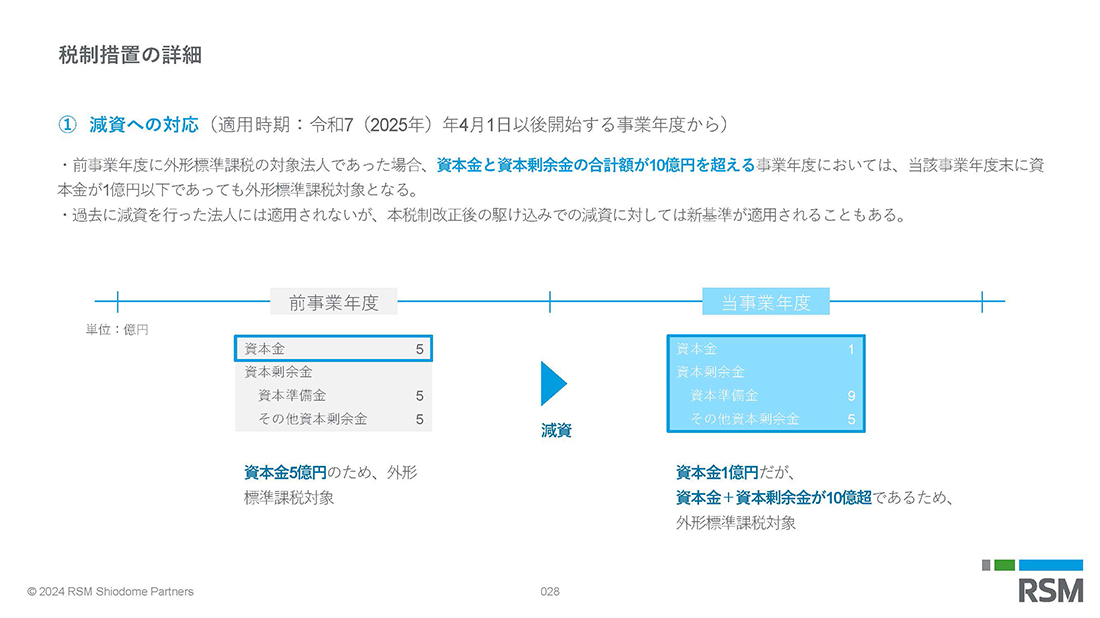

税制措置の詳細

前事業年度に外形標準課税の対象法人であった場合、資本金と資本剰余金の合計額が10億円を超える事業年度においては、当事業年度末に資本金が1億円以下であっても外形標準課税対象となります。これは令和7年4月1日以後の事業年度から適用されます。

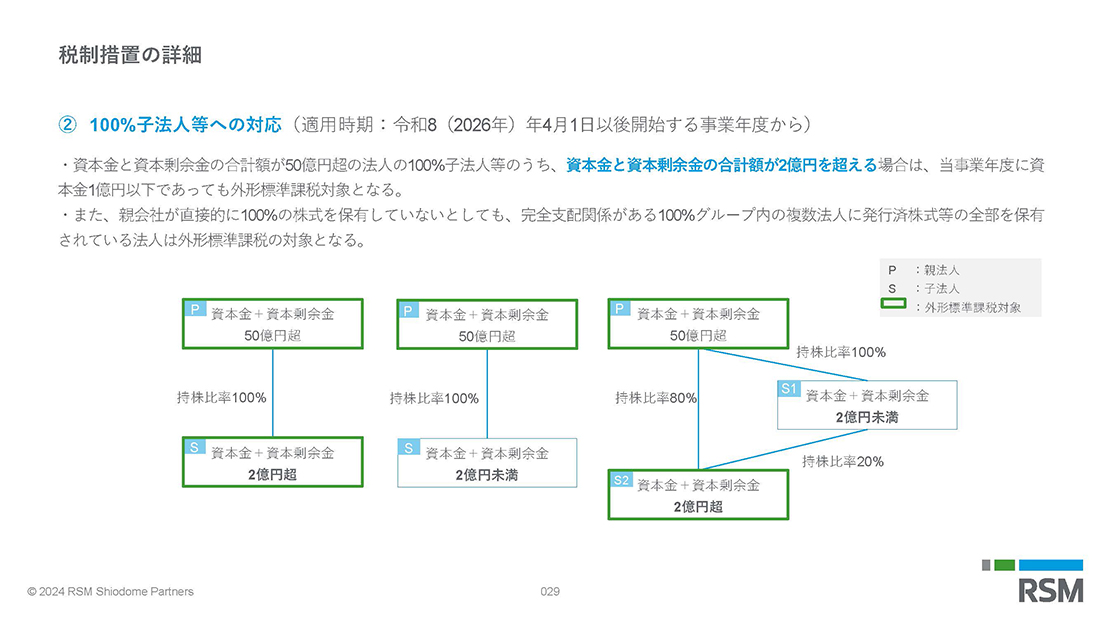

資本金と資本剰余金の合計額が50億円超の法人の100%子法人等のうち、資本金と資本剰余金の合計額が2億円を超える場合には、当事業年度に資本金1億円以下であっても、外形標準課税の対象となります。これは令和8年4月1日以後の事業年度から適用されます。

講演資料:「令和6年度税制改正大綱セミナー」より

第三者保有の暗号資産の期末時価評価等の課税に係る見直し

メタバース、ブロックチェーン、NFTなどの技術と深い関係のあるWeb3推進に向け、特定の要件を満たす暗号資産については期末時価評価課税の対象外となります。その要件は暗号資産が特定の措置で譲渡制限されていること、そしてその制限情報が適切に公表されていることとなっています。

5.地域経済及び中堅・中小企業の活性化

中小企業事業再編投資損失準備金の拡充及び延長

令和3年度、中小企業のM&Aを推進するために中小企業事業再編投資損失準備金が制定されましたが、簿外債務や経営統合に伴う減損リスクへの対策のため、この準備金が拡充・延長されることとなりました。複数回のM&Aを集中的に後押しすることを目的としています。

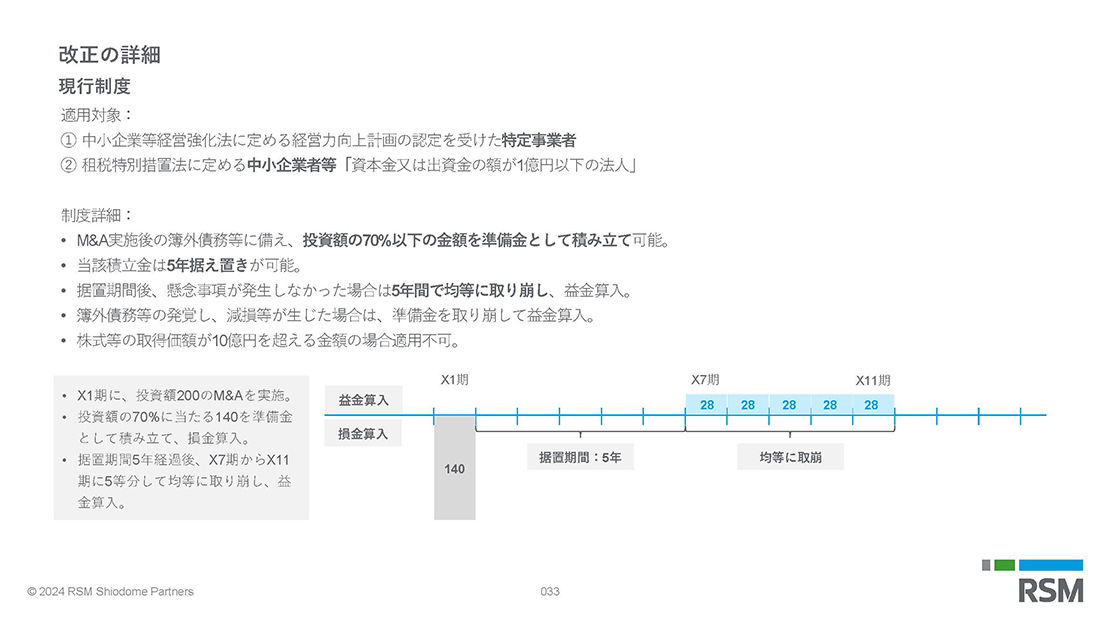

改正の詳細 現行制度

現行制度の適応対象法人は、中小企業等経営強化法に定める経営力向上計画の認定を受けた特定事業者で、租税特別措置法に定める中小企業者等、資本金または出資金の額が1億円以下の法人です。

M&Aを実施した事業年度に投資額の70%を準備金として積み立て、損金算入し、5年の据置期間を経て5年間にわたり益金参入します。簿外債務などにより減損が発生した場合は準備金を取り崩して益金参入します。

講演資料:「令和6年度税制改正大綱セミナー」より

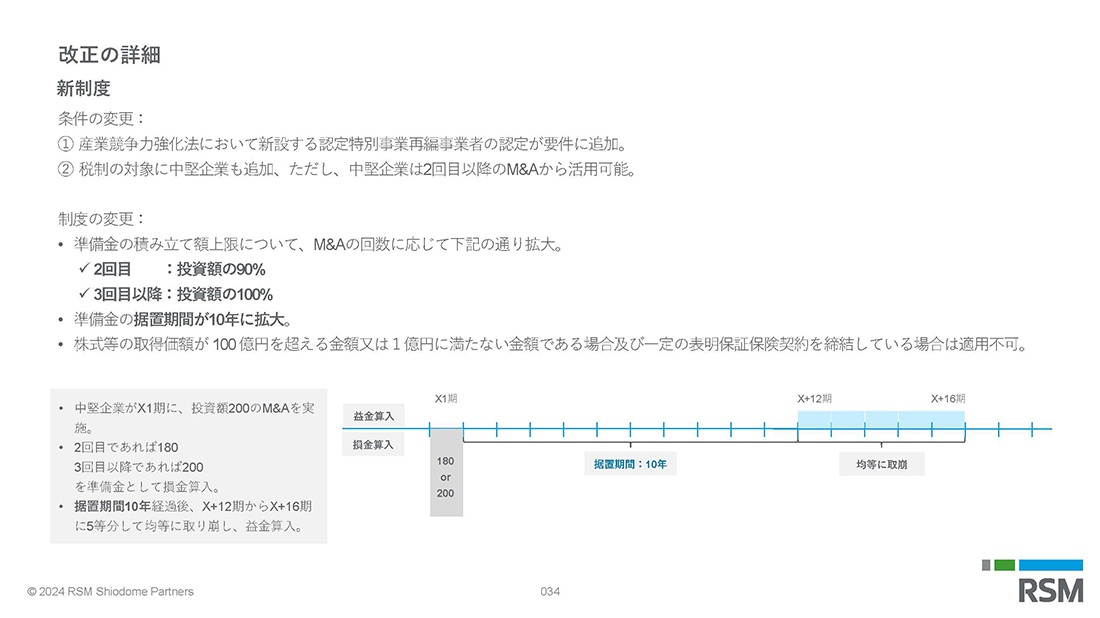

改正の詳細 新制度

新制度の適応対象法人は、産業競争力強化法において新設する認定特別事業再編事業者であることが必要です。中小企業は1回目、中堅企業は2回目以降のM&Aから活用可能です。

M&Aを実施した事業年度に、2回目であれば投資額の90%、3回目以降であれば100%を損金算入でき、10年間の据置期間を経て5年間にわたり均等に益金参入します。

講演資料:「令和6年度税制改正大綱セミナー」より

パーシャルスピンオフ税制の改正

産業競争力強化法の事業再編計画の認定を受けた事業が対象のパーシャルスピンオフ税制について、適用期限が延長されます。スピンオフされる子法人の主要な事業として新たな事業活動をしていることを要件に、適用期限が4年間延長されることになりました。

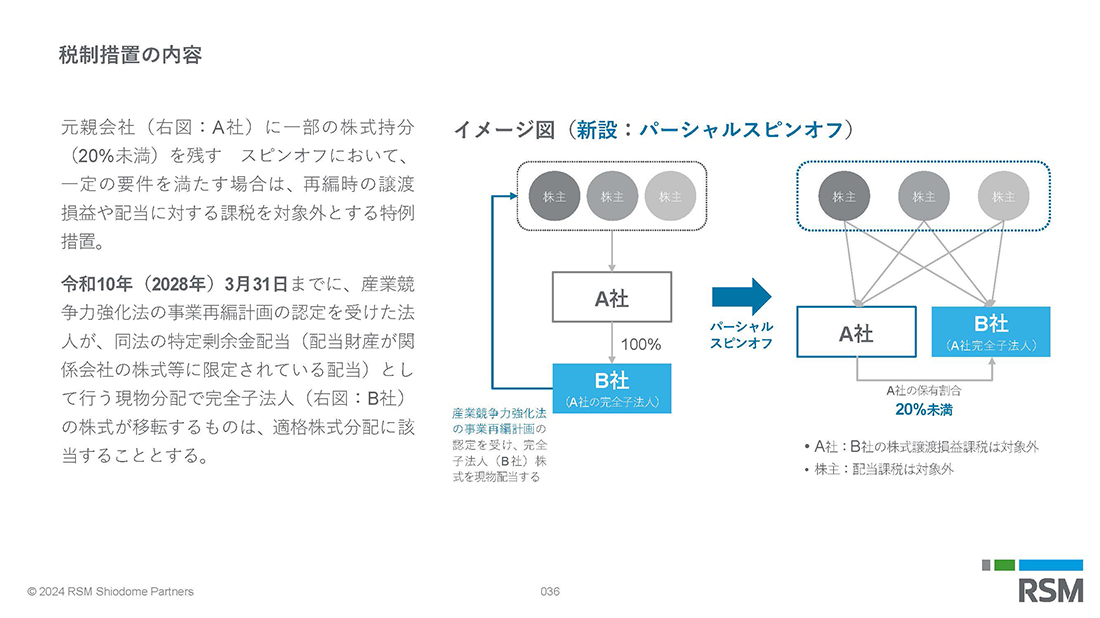

税制措置の内容

一定の条件を満たす場合、再編時の譲渡損益や配当に対する課税が対象外となる特例措置が適用されます。パーシャルスピンオフは親会社に子会社の持ち分の一部を残す組織再編です。

令和10年3月31日まで設けられた特例措置で、事業再編計画の認定を受けた法人が特定剰余金配当を行い、完全子法人の株式が移転する場合、この株式分配は適格株式分配と評価されます。この措置は税負担を軽減することで、より柔軟な事業再編を可能にするためです。

講演資料:「令和6年度税制改正大綱セミナー」より

6.総括

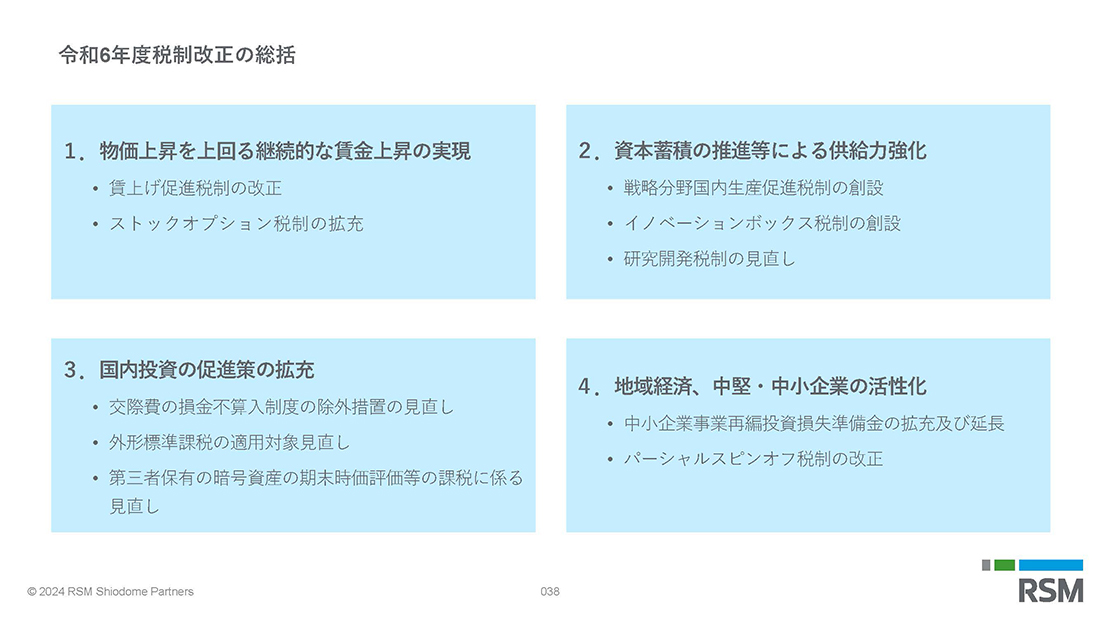

令和6年度税制改正の総括

継続的な賃金上昇の実現を目指した賃上げ促進税制の改正、またストックオプション税制の拡充が行われました。

資本蓄積の推進等による供給力強化のため、戦略分野国内生産促進税制の創設、イノベーションボックス税制の創設、研究開発税制の見直しが実施されました。

国内投資の促進策の拡充として、交際費の損金不算入制度の除外措置の見直し、外形標準課税の適用対象の見直し、第三者保有の暗号資産の期末時価評価等の課税に係る見直しが行われました。

地域経済、中堅・中小企業の活性化を目指し、中小企業事業再編投資損失準備金の拡充及び延長、パーシャルスピンオフ税制の改正が行われました。

以上が令和6年度税制改正の主な内容です。

講演資料:「令和6年度税制改正大綱セミナー」より

パートナー 公認会計士(日米)・税理士

前川 研吾 氏

北海道大学経済学部卒業。公認会計士(日米)・税理士。公認会計士試験合格後、新日本有限責任監査法人監査部門にて、建設業、製造業、小売業、金融業、情報サービス産業等の上場会社を中心とした法定監査に従事。また、同法人公開業務部門にて株式公開準備会社を中心としたクライアントに対する、IPO支援、内部統制支援(J-SOX)、M&A関連支援、デューデリジェンスや短期調査等のFAS業務等の案件に数多く従事。2008年4月、27歳の時に汐留パートナーズグループを設立。税理士としてグループの税務業務を統括する。

【本セミナーレポートに関する免責事項】

当サイトへの情報・資料の掲載には注意を払っておりますが、

最新性、有用性等その他一切の事項についていかなる保証をするものではありません。

また、当サイトに掲載している情報には、第三者が提供している情報が含まれていますが、

これらは皆さまの便宜のために提供しているものであり、

当サイトに掲載した情報によって万一閲覧者が被ったいかなる損害についても、

当社および当社に情報を提供している第三者は一切の責任を負うものではありません。

また第三者が提供している情報が含まれている性質上、

掲載内容に関するお問い合わせに対応できない場合もございますので予めご了承ください。