1.はじめに

2019年10月1日より、国内において行われる資産の譲渡等又は課税仕入れ等に係る消費税等は原則として新消費税率10%が適用されます。一方、一定の取引については施行日以降の取引も旧税率8%を適用するという経過措置が定められています。今回から2回にわたって、各種経過措置について具体的にみていきたいと思います。

2.消費税率引上げに伴う経過措置

① 経過措置と施行日及び指定日

経過措置の適用にあたっては、契約等の締結日が「指定日(2019年4月1日)」よりも前であることを要件とするものが多いです。新消費税率の「施行日(2019年10月1日)」と合わせて要件を判断する重要な日付となります。

経過措置は任意選択ではなく、要件に当てはまる場合は必ず適用するものとなります。

以下、各々の取引ごとに要件をみていきます。

② 旅客運賃等

施行日以後に行う旅客運送の対価や映画・演劇を催す場所、競馬場、競輪場、美術館、遊園地等への入場料金等のうち、施行日前に領収しているものについては、旧税率が適用されます。具体的には以下のものが適用対象となります。

- 汽車、電車、乗合自動車、船舶又は航空機に係る旅客運賃

- 映画、演劇、演芸、音楽、スポーツ又は見せ物を不特定かつ多数の者に見せ、聴かせる場所への入場料金

- 競馬場、競輪場、小型自動車競走場又はモーターボート競走場への入場料金

- 美術館、遊園地、動物園、博覧会の会場その他不特定かつ多数の者が入場する施設又は場所でこれらに類するものへの入場料金

③ 電気料金等

継続供給契約に基づき、施行日前から継続して供給している電気、ガス、水道、電話、灯油、温泉供給に係る料金等で、施行日である2019年10月1日から2019年10月31日までの間に、検針その他これに類する行為に基づき、料金の支払いを受ける権利が確定するものについては、旧税率が適用されます。

継続供給契約とは、電気、ガス、水道水の供給等を不特定多数の者に対して継続して行うために定められた供給規定等に基づき、長期間にわたって継続して供給することを約するものをいいます。

インターネット通信料金などで、月々の使用量に関係なく定額料金となっている場合は、検針等により料金の支払いを受ける権利が確定するものではないことから、当該経過措置の適用対象とはなりません。

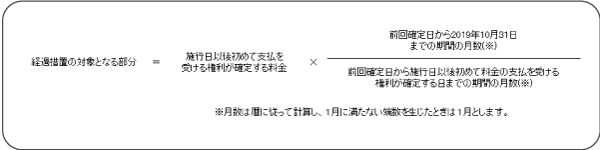

また、水道料金など、2か月に1回の検針を行っているものについて、2019年10月31日後に初めて料金の支払を受ける権利が確定するものについては、当該確定した料金のうち、次の算式により算出した部分につき、旧税率が適用されます。

④ 請負工事等

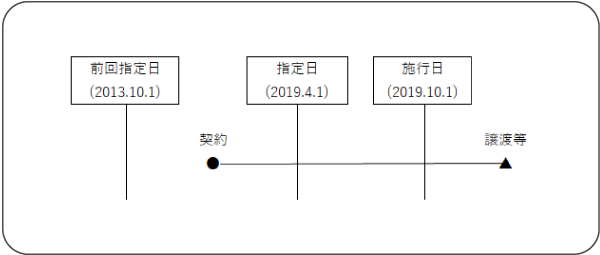

2013年10月1日(前回税制改正指定日)から指定日の前日(2019年3月31日)までの間に締結した工事(製造を含みます。)に係る請負契約(一定の要件に該当する測量、設計及びソフトウェアの開発等に係る請負契約を含みます。)に基づき、施行日以後に課税資産の譲渡等を行う場合における、当該課税資産の譲渡等については、旧税率が適用されます(下図参照)。

なお、当該経過措置の適用を受けた課税資産の譲渡等を行った場合には、その相手方に対して、当該課税資産の譲渡等が経過措置の適用を受けたものであることを書面で通知することとされています。

当該請負工事等の経過措置の適用対象となる契約とは、具体的に以下に示すものとなります。

(1) 工事の請負に係る契約

日本標準産業分類の大分類の建設業に分類される工事につき、工事の完成を約し、かつ、それに対する対価を支払うことを約する契約

(2) 製造の請負に係る契約

日本標準産業分類の大分類の製造業に分類される製造につき、製造に係る目的物の完成を約し、かつ、それに対する対価を支払うことを約する契約(但し、製造物品であっても、その製造がいわゆる「見込み生産」によるものは、「製造の請負に係る契約」によって製造されたものにはならない。)

(3) これらに類する契約

測量、地質調査、工事の施工に関する調査、企画、立案及び監理並びに設計、映画の制作、ソフトウェアの開発その他の請負に係る契約で、仕事の完成に長期間を要し、かつ、仕事の目的物の引渡しが一括して行われるものであり、仕事の内容につき相手方の注文が付されているもの

また、請負工事等の経過措置の適用にあたって、以下に留意すべき点を具体例にて取り上げます。

(1) 機械設備等の販売に伴う据付工事

機械設備等の販売契約における一条項として据付工事に関する定めがあり、かつ、当該契約においてその据付工事に係る対価の額が合理的に区分されているときは、その据付工事については工事の請負に係る契約に基づく工事に該当します。よって指定日の前日(2019年3月31日)までに契約締結がなされている場合、据付工事が施行日以降に終了する場合であっても旧税率が適用されます。

(2) 経過措置適用工事に係る請負金額に増額があった場合

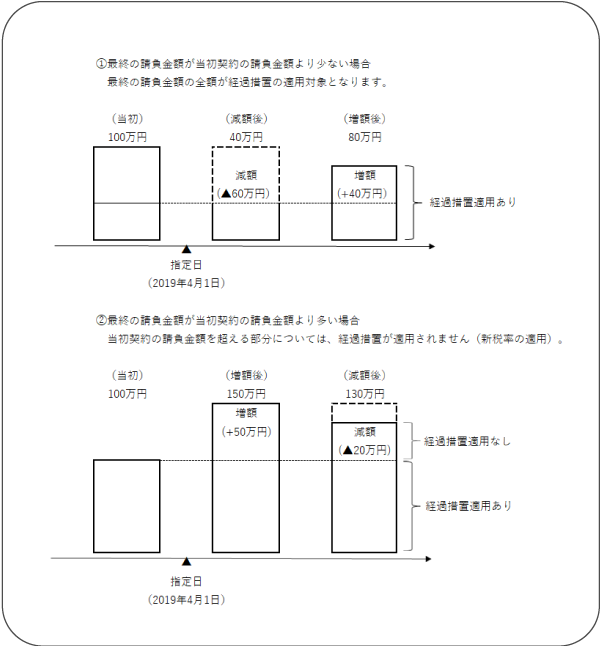

経過措置が適用される工事について、指定日以降に対価の額が増減された場合には、当初契約の請負金額(対価の額)と最終契約の請負金額との差額により、次の通りに取り扱われます。なお、最終的に対価の額が増額された場合には、その増額部分については、当該経過措置は適用されないことに留意が必要です。また、増額の理由が、追加工事などの当初契約に定められていなかったことによるものの場合には、その追加工事ごとに経過措置が適用されるかどうか別途判断することとなります。

3.おわりに

今回は消費税率が引き上げられる2019年10月1日以降においても、一定の取引について旧税率8%を適用する経過措置の内容について具体的にご説明いたしました。次回も引き続き、経過措置の適用となる取引について、みていきたいと思います。