1.はじめに

今回は前回に引き続き、平成31年度税制改正大綱の中から、法人に係る改正を見ていきたいと思います。法人課税関連では、研究開発税制の見直しを初めとした種々の見直しがなされていますが、今回はその中でも企業への影響が大きいと思われる中小企業に関わる項目について取り上げていきたいと思います。

2.中小企業者の法人税率の軽減特例の延長

現行、法人税の税率は23.2%とされています。但し、中小法人(資本金1億円以下の法人)は、年800万円以下の所得金額部分については税率が19%に軽減されており、それに加えて租税特別措置法により、更に15%に軽減されています。当該租税特別措置法上の軽減特例は2019年3月31日までの適用期限とされていましたが、中小企業者等の経営基盤を引き続き強化する目的で、2021年3月31日までに2年間延長されました。

【法人税率の軽減特例】

| 対象 | 本則税率 | 租特税率 | |

|---|---|---|---|

| 大法人 (資本金1億円超の法人) |

所得区分なし | 23.2% | – |

| 中小法人 (資本金1億円以下の法人) |

年800万円超の所得金額 | 23.2% | – |

| 年800万円以下の所得金額 | 19% | 15% | |

Source:経済産業省 平成31年度(2019年度)経済産業関係 税制改正について

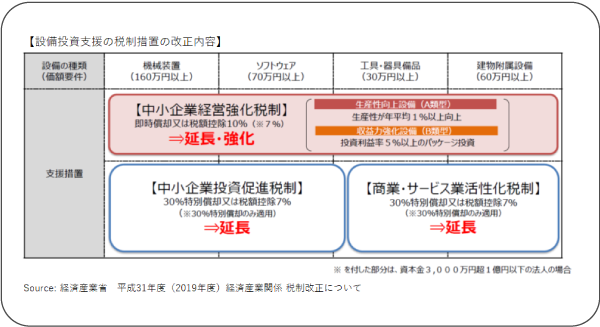

3.中小企業者の設備投資を支援する税制措置の延長及び見直し

現行、中小企業者の積極的な設備投資を促進するための税制として、①中小企業経営強化税制、②中小企業投資促進税制、③商業・サービス業活性化税制が設けられています。各々の制度について、以下に概要をまとめます。

【各税制措置の概要】

| 制度名 | 対象となる設備投資 | 優遇措置 | |

|---|---|---|---|

| ① | 中小企業経営強化税制 | 中小企業の稼ぐ力を向上させる取組みを支援するため、中小企業等経営強化法による認定を受けた経営力向上計画に基づく設備投資。 機械装置(160万円以上)、工具器具備品(30万円以上)、建物附属設備(60万円以上)、ソフトウェア(70万円以上)など。 |

即時償却 又は 税額控除 (10%、資本金3,000万円超1億円以下の中小企業者等は7%) |

| ② | 中小企業投資促進税制 | 中小企業における生産性向上等を図るために行われた一定の設備投資。 機会及び装置(1台160万円以上)、工具(1台120万円以上、1台30万円以上かつ複数合計120万円以上)、ソフトウェア(70万円以上)など。 |

特別償却(30%) 又は 税額控除 (7%、資本金3,000万円以下の中小企業者等に限る) |

| ③ | 商業・サービス業活性化税制 | 商業・サービス業を営む中小企業者等が行った経営改善指導に基づく設備投資。 建物付属設備(1台60万円以上)、器具備品(1台30万円以上)など。 |

特別償却(30%) 又は 税額控除 (7%、資本金3,000万円以下の中小企業者等に限る) |

これについても、引き続き積極的な設備投資を後押しすべく、適用期限を2019年3月31日から2021年3月31日へ2年間延長することとされました。また①中小企業経営強化税制については働き方改革に資する設備(休憩室に設置される冷暖房設備や作業場に設置されるテレワーク用PC等)も適用対象であることが、明確化されました。

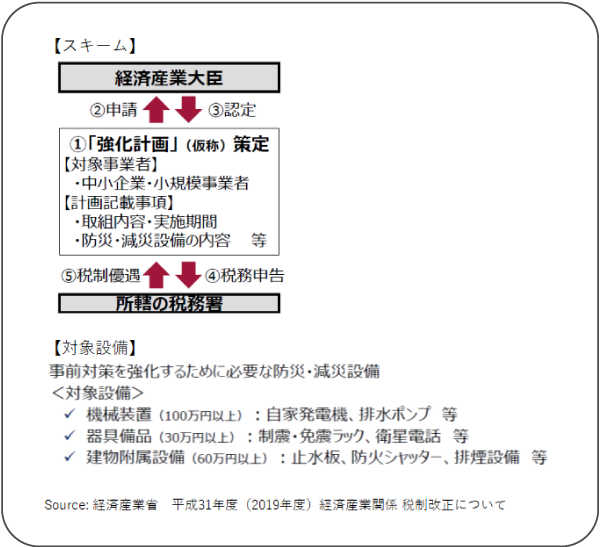

4.中小企業における防災・減災設備に係る特別償却制度の創設

自然災害が頻発する昨今、災害による影響を最小限にとどめるには事前対策は必須のものとなります。ここに、中小企業が災害対策強化のために設備投資を行うことを促進するため、防災・減災設備に対して特別償却を講じる制度が創設されました。

具体的には、中小企業等経営強化法の改正を前提に、青色申告書を提出する中小企業者が、同法改正法の施行日から2021年3月31日までに防災・減災設備を取得し、事業供用した場合には、取得価額の20%の特別償却が認められることになります。事業者は「事業継続力強化計画(仮称)」を策定し、経済産業大臣への申請及び認定を受けることが適用要件となります。以下に当該税制措置のスキーム及び対象設備の具体例を示します。

5.おわりに

今回は平成31年度税制改正大綱のうち、法人課税関連から、とりわけ影響が大きいと考えられる中小企業に関わる項目について取り上げました。日本企業の99パーセント以上を占める中小企業は地域経済の中核を担っている反面、深刻な人手不足に直面していることも事実です。日本経済の持続的な成長のためにも、中小企業への生産性向上は不可欠であり、その積極的な設備投資や経営支援を、政府としても最重要項目として取り上げているといえます。

自社に関連のある優遇措置については、最新の制度に基づき積極的に活用し、今後の会社発展につなげていくことが重要です。