1.はじめに

令和2年3月に公布された所得税法等の一部を改正する法律(令和2年法律第8号)において、連結納税制度を見直し、グループ通算制度へ移行することとされました。移行は令和4年4月1日以後に開始する事業年度から適用することとされています。

グループ通算制度の前身となる連結納税制度は平成14年に創設され、グループ全体で損益を通算し納税額を減額できるというメリットがありましたが、複雑な仕組みや事務負担の多さにより導入企業は有価証券報告書提出会社のうち約2割にとどまっています。

そうした背景から連結納税の損益通算という目的は維持しつつ、グループ通算制度へ移行し制度の簡素化等が図られることとなりました。

適用開始を来年に控え、改めてグループ通算制度の留意点をおさえておきたいと思います。

2.グループ通算制度の概要

現在、連結納税制度を適用しているグループについては令和4年4月以降開始される事業年度より自動的にグループ通算制度へ移行されます。グループ通算制度へ移行したくない場合は届出が必要です。

また、これから適用するという場合は、適用したい事業年度開始の日の3月前の日が提出期限となります。親会社に欠損金がある場合は連結納税制度を適用してからグループ通算制度へ移行した方がメリットがありましたが、3月決算法人は令和2年12月末、12月決算法人は令和3年9月末が連納制度を先行適用する場合の最後の申請期限となっていました。

グループ通算制度の概要を連結納税制度と比較してみると以下のようになります。

| 連結納税制度 | グループ通算制度 | |

|---|---|---|

| 適用法人 | 内国法人及び当該内国法人との間に当該内国法人による完全支配関係がある他の内国法人 (一定の法人は除外) |

内国法人及び当該内国法人との間に当該内国法人による完全支配関係がある他の内国法人 (一定の法人は除外) |

| 納税主体 | 親法人がまとめて納税 ※子法人は連帯納付責任 |

親法人及び各子法人がそれぞれ納税主体 ※親法人も子法人も相互に連帯納付責任 |

| 事業年度 | 親法人の事業年度 | 親法人の事業年度 (みなし事業年度規定について一部連納と異なる) |

| 中小法人判定 | 親法人の資本金額による | グループ内のいずれかの法人が非中小法人である場合は全ての法人が非中小法人となる |

| 開始/加入時の時価評価・繰越欠損金 | 親法人…時価評価せず、繰越欠損金も切り捨てない 子法人…特定連結子法人に該当しない子法人は資産を時価評価し、繰越欠損金は切り捨て |

時価評価と繰越欠損金の取扱いについて組織再編税制と同様の制限(親法人にも制限が及ぶ) |

| 損益通算 | 個別所得または欠損金額を合算して連結所得を算出 | 欠損法人の欠損金額の合計を所得法人の所得金額の比で按分し、所得法人において損金算入し欠損法人で益金参入 |

| 投資簿価修正 | 離脱子法人の連結期間中の利益積立金変動額を投資簿価に加減する | 離脱子法人の簿価純資産価額を株式投資簿価とする |

ここからは上記のうち、特に留意していただきたい点につき解説していきたいと思います。

3.納税主体について

まず納税主体についてです。現行の連結納税制度では子法人側の事務負担もありますが、親法人がまとめて納税を行うため、特に親法人の負担が大きいことが問題とされる傾向にありました。グループ通算制度では個別申告方式であるため一定の事務負担は減りますが、引き続き法人税関係の申請は親法人が管理する必要があります。また、損益通算により生じた税効果相当額の授受は連結納税制度を採用している多くの企業で行われていますが、こちらについては現行制度下と同様に親法人で計算、通知及び授受を行うことになるケースが多いでしょう。

一方、子法人ではそれぞれに単体申告を行うため各法人の経理・税務担当者が制度を理解する必要があり、教育コストがある程度かかることが予想されます。

4.開始/加入時の時価評価・繰越欠損金

連結納税制度においては、子法人は連結納税グループに加入することで納税主体が変わることから原則として保有資産を時価評価し繰越欠損金を切り捨てていました(長期継続保有する子法人等の例外規定あり)。グループ通算制度でも大枠としての仕組みは残りますが時価評価対象となる法人は以前より限定的になったといえます。

①時価評価

a.開始時

まず開始時については、完全支配関係が継続見込みであれば親法人、子法人共に時価評価対象外となります。つまり子会社の売却等の離脱見込みがなければ完全支配関係にある法人は全て時価評価することなくグループ通算制度に加入できます。

b.加入時

下記の1.~3.に該当する場合は時価評価対象外となります。

- 通算グループ内の新設法人

- 適格株式交換等により加入した株式交換等完全子法人

- 適格組織再編と同様の要件に該当

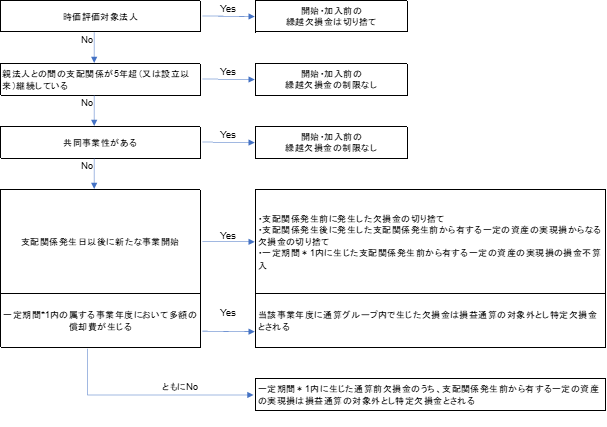

②繰越欠損金の切り捨て

上記①で時価評価対象になった法人の繰越欠損金は切り捨てとなります。時価評価対象外となった法人は以下のように判定します。

※↑ 画像をクリックすると拡大表示されます。

5.損益通算

現行の連結納税制度から最も大きく変更されたのが損益通算の方法です。以前は個別に計算された所得金額を合算することで連結所得金額を算定していましたが、グループ通算制度では欠損金額を所得法人の所得金額に応じて配賦する方式をとります。具体的に数値例を用いた表で流れをご確認頂ければと思います。

【グループ全体で所得の場合】

| 親法人P | 子法人A | 子法人B | 子法人C | 計 | |

|---|---|---|---|---|---|

| 通算前所得(欠損)金額 | 300 | 90 | 60 | -120 | 330 |

| 損益通算配賦額 | -80 | -24 | -16 | 120 | – |

| 所得(欠損)金額 | 220 | 66 | 44 | 0 | 330 |

損益通算額 120 (所得合計450>欠損合計120)

親法人における損益通算配賦額 -80 (120×300/450=80)

子法人Aにおける損益通算配賦額 -24 (120×90/450=24)

【グループ全体で欠損の場合】

| 親法人P | 子法人A | 子法人B | 子法人C | 計 | |

|---|---|---|---|---|---|

| 通算前所得(欠損)金額 | 120 | 80 | -60 | -240 | -100 |

| 損益通算配賦額 | -120 | -80 | 40 | 160 | – |

| 所得(欠損)金額 | 0 | 0 | -20 | -80 | -100 |

損益通算額 200 (所得合計200>欠損合計300)

親法人における損益通算配賦額 -120 (200×120/200=120)

子法人Bにおける損益通算配賦額 40 (200×60/300=40)

6.投資簿価修正

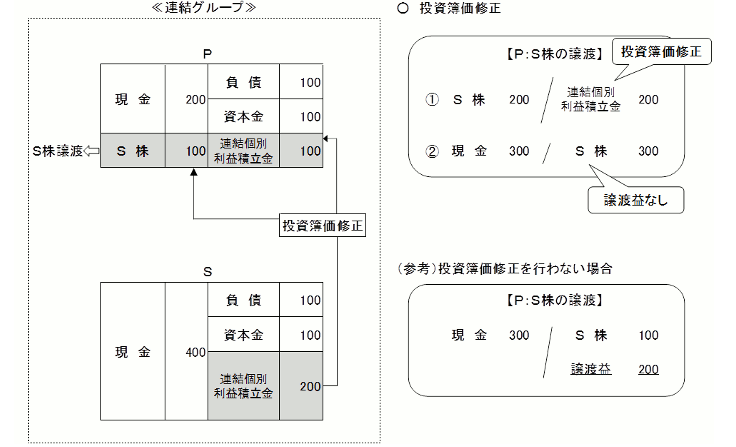

現行の連結納税制度においても連結グループ内における二重課税の防止を趣旨とした投資簿価修正の制度がありましたが、今回の改正で計算方法が変更になりました。

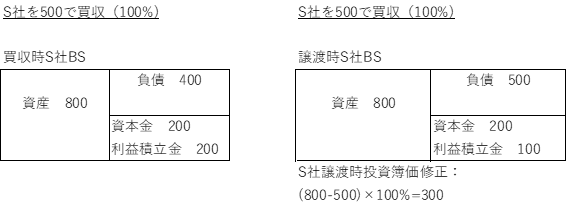

子会社株式の譲渡などの事由が発生した場合、以前は株式帳簿価額に利益積立金額を加減算することで投資簿価の修正を行うこととされていました。国税庁のホームページでも以下のような数値例で紹介されています。

(引用:国税庁ホームページ)

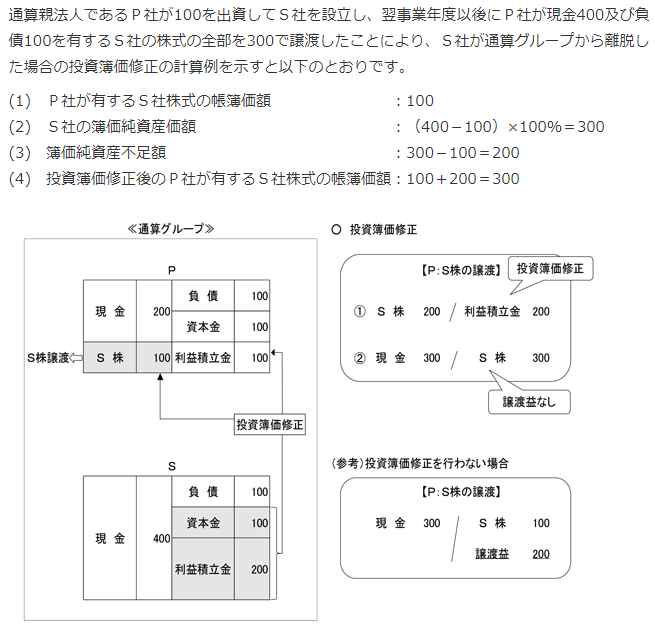

また、グループ通算制度に移行後は以下のように、該当する子法人の株式帳簿価額を簿価純資産価額に相当する金額に修正するという方法をとります。同じように国税庁のホームページで数値例が紹介されており、計算結果は同じになります。

(引用:国税庁ホームページ)

この例のようにグループ内で設立した法人の場合は問題となりませんが、外部からのれん価値を見込んで子会社として買収するようなケースでは、グループ通算制度を採用していない場合と比較して不利な譲渡益が発生することがあります。

以下の例では、S社譲渡時に400で購入したS社株式を簿価純資産価額相当に修正しなければならないので、S社株式の投資簿価は300となり、500で譲渡した場合に200の譲渡益が発生することとなります。

7.おわりに

連結納税制度は複雑で事務負担等のコストを考えると決してメリットが大きくないため採用を断念していた企業もグループ通算制度に移行するのをきっかけに導入を検討することも多いと思います。

制度の簡素化は図られましたが、依然として制度を理解し運用していくには一定の知識が求められます。人材の教育に加えてシステムの改良(多くの場合は有償で追加機能を付加させることになると思われます)などのコストも考慮したうえで導入を検討することが重要です。